Бесплатный фрагмент - Многофакторное формирование стоимости компании

Краткое содержание работы

Работа посвящена вопросам формирования стоимости компании, описанию элементов, факторов, влияющих на ее формирование, аспектам постоянного гармоничного роста стоимости компании, соответствующему предельному уровню риска потери управляемости, который может взять на себя собственник компании.

В первой главе «Стоимость компании» описываются теоретические аспекты понятия «стоимость». В п.1.1. читатель найдет описание традиционных подходов к понятию «стоимость компании». П. п. 1.1.1 — 1.1.5. посвящены принципам оценки стоимости, видам и структуре денежного потока.

Из п. 1.2. читатель сможет почерпнуть информацию о современных тенденциях и подходах к стоимости компании, о применении мультипликаторов.

Наличию субъективности при выборе применяемых к компании моделей стоимости, наличию допущений в самих моделях и подходах к формированию стоимости посвящен п.1.3.

Из второй главы «Функционирование финансовых рынков» читатель может узнать об основах функционирования современных рынков акций, облигаций, деривативов. Постоянный рост ликвидности, «впрыскиваемый» центральными банками (включая ФРС) в финансовую систему способствует росту цен акций публичных компаний и снижению ставок по государственным долгам и корпоративным облигациям. Финансовые рынки являются самостоятельно функционирующей системой, соприкасаясь с реальным сектором экономики лишь в нескольких точках своего функционирования, точками входа на которые являются размещение облигаций и IPO компаний.

Финансовые рынки заинтересованы в расширении числа компаний-эмитентов, так как это повышает общую устойчивость системы, но для выхода на публичные рынки компании должны выполнить «домашнее задание» по построению корпоративной структуры и процессов, соответствующих стандартам, принятым (установленным) на финансовых рынках. Взамен компании получают увеличение стоимости компании (по сравнению с фазой непубличности — за счет большего доступа к ликвидности), рост репутации компании и репутации ее собственников.

Глава 3 «Формирование стоимости в компании» посвящена вопросам формирования и повышения стоимости компании, вопросам и факторам, которые владелец компании должен учитывать, «прокачивать», доводить до совершенства, на которых ему необходимо акцентировать свое внимание. В данной главе описываются вопросы построения «внутренней устойчивости компании», вопросы постановки и формулирования целей, стоящих перед компанией на разных этапах развития, методов их достижения, построения команды, создания механизмов принятия решений, оценки полезности существующих процессов и принимаемых решений и эффективности реализации принятых решений, вопросы построения системы «открытых глаз». Отдельным пунктом рассмотрен риск мгновенного падения стоимости компании.

Роли совета директоров в компании как эффективного инструмента контроля топ-менеджмента и достижения поставленных собственниками целей при учреждении / покупке бизнеса, в том числе цели роста стоимости бизнеса, посвящена глава 4 «Эффективность совета директоров». Рассмотрены задачи совета директоров, действия совета по контролю за действиями топ-менеджмента в российской компании небольшого размера, эффективной помощи собственнику (-ам). Совет директоров выступает своеобразным «советом экспертов» на первоначальном этапе развития компании и постепенно трансформируется в «совет, подтверждающий репутацию компании — публичный знак качества» на этапе зрелости и подготовке к выходу на публичные рынки капитала.

Наличие совета директоров свидетельствует о понимании компанией важности этого инструмента, показывает ее настрой на развитие, рост стоимости, помогает компании в диалоге с потенциальными инвесторами, предлагая им место (-а) в совете как инструмент контроля за деятельностью компании в обмен на инвестиции.

Глава 5 «Формирование информационного поля компании, коммуникации со стейкхолдерами и формирование позитивного потока новостей» посвящена описанию важности информационной политики компании, формированию информационного поля, позитивного потока новостей, важности работы со стейкхолдерами, влиянию информационного поля, сформированного вокруг компании, на стоимость компании. Подчеркнута постоянная важность работы над имиджем компании, формированием позитивного потока новостей, разработкой форматов и объемов информации, доводимых до каждой из групп стейкхолдеров (также указаны эти группы и виды информации, важной для каждой из групп). Сотрудники компании рассматриваются как одна из групп стейкхолдеров, правила коммуникации с которой должны быть разработаны, определены и осуществлены так же ответственно, как и с другими группами стейкхолдеров.

Грамотная работа с информационным полем компании, коммуникациями со стейкхолдерами может способствовать удержанию стоимости компании на протяжении некоторого периода времени при наступлении негативного события или способствовать росту стоимости при формировании имиджа компании при позитивном новостном потоке.

В шестой главе «Финансирование компании, этап масштабирования бизнеса, выход на IPO» описываются вопросы финансирования компании, плавного расширения источников финансирования компании при увеличении масштабов ее работы. П. п. 6.3. — 6.4. посвящены взаимоотношениям с банками и описанию идеи возможной новой роли банка как инвестиционного партнера для компаний малого и среднего бизнеса в реализации целей роста стоимости бизнеса.

П. 6.5. посвящен выходу компании на IPO.

О работе

Основой для текста данной работы послужила диссертация автора на соискание научно-практической степени «Доктор делового администрирования» (DBA), успешно защищенная автором в РАНХиГС в 2019 году и позволившая присвоить автору степень Doctor of Business Administration.

Автор выражает огромную благодарность своему научному руководителю Александру Лукичу Гапоненко, заслуженному деятелю науки РФ, доктору экономических наук, профессору РАНХиГС, руководителю программы DBA в ИБДА РАНХиГС, за научное руководство и множество ценных советов и комментариев, а также за создание и сопровождение всей программы DBA ИБДА РАНХиГС, которая принесла большую пользу автору как в получении новых знаний, так и в систематизации имеющихся.

Эта книга предназначена для собственников и генеральных директоров компаний малого и среднего бизнеса России, ищущих новые механизмы развития своих компаний. При этом она будет также интересна широкому кругу читателей.

Методологические основы работы, ее цели и задачи

Целью работы является совершенствование методов управления компанией с ориентацией на рост ее стоимости.

Задачами, поставленными перед данной работой для достижения этой цели, являются:

— уточнение понятия «стоимость»;

— описание функционирования публичных финансовых (фондовых) рынков как обеспечивающих максимальную оценку компании;

— выявление и описание факторов, влияющих на стоимость компании, — как путем формирования лучшей управляемости, так и путем формирования качественной коммуникации с потенциальными инвесторами, всеми стейкхолдерами;

— определение методов и инструментов, которыми компания может повысить свою управляемость и контролируемость со стороны собственников;

— предложение набора рекомендаций для обеспечения роста стоимости.

Объектом исследования является процесс совершенствования корпоративного управления с ориентацией на рост стоимости компании.

В работе исследуются факторы, влияющие на формирование стоимости компании.

Так как финансовый показатель есть производная от управленческих решений, то можно утверждать, что принятие правильных последовательных управленческих решений и сведение к минимуму неправильных, а лучше сказать –– принятие решений, наиболее полезных из возможных в конкретный момент времени, — есть цель компании для достижения целей развития и, следовательно, роста стоимости компании.

Тема работы вызвана тем, что вопросы влияния организационной структуры, культуры компании и механизмов принятия решений на ее стоимость являются недостаточно проработанными применительно к средним и малым бизнесам.

Каждый владелец (собственник), начиная бизнес, надеется на его развитие, рост его стоимости, однако зачастую не имеет четкого понимания рисков от принятия тех или иных решений, важности построения его внутренней инфраструктуры и точности расчета потребности в необходимых финансовых ресурсах, важности работы со стейкхолдерами.

Данная работа посвящена тому, чтобы дать владельцам (собственникам) малого и среднего бизнеса описание последовательности шагов создания необходимой инфраструктуры, механизма для принятия управленческих решений, ведущих к развитию компании и минимизации неверных управленческих решений с точки зрения роста ее стоимости.

В работе ставится под сомнение наличие понятия «справедливая (объективная) стоимость», утверждается, что стоимость определяется скорее покупателем (инвесторами), а не продавцом, приводится точка зрения автора на определение термина «стоимость»; подчеркнута важность четкого понимания (одинакового понимания, совпадения пониманий) задач на уровне как отдельного подразделения, так и всех структурных подразделений, вовлеченных в выполнение задачи, а также топ-менеджеров, ставящих задачу; описан механизм согласования правильного понимания целей подразделениями и топ-менеджерами; введено понятие «точки старта и окончания задачи» как более глубокое продолжение системы «задача — определение ответственного за задачу». Сочетание точек «старта — окончания» разных задач дает более глубокое понимание аспектов деятельности, что способствует более высокому качеству принимаемых управленческих решений, анализируются нефинансовые факторы, влияющие на стоимость компании, такие как имидж, работа с корпоративной информацией, подчеркивается важность формирования позитивного потока новостей как части стратегии повышения стоимости и как части стратегии работы со стейкхолдерами. Показано, как информационный фон может влиять на стоимость компании и как должна производиться работа по формированию позитивного восприятия компании (или купированию проблем, связанных с негативным восприятием ее образа), что возводит подразделение, занимающееся этой работой, в разряд важнейших. Приведены задачи подразделения, указаны примерные шаги по работе данного подразделения, приведен список отчетов, который мог бы быть интересен для каждой из групп стейкхолдеров, и мероприятий, которые можно осуществлять. В работе показана важность для компании наличия реально действующего совета директоров, определены его возможные задачи в российских компаниях, показана его наиболее эффективная конструкция как «сообщества экспертов», помогающего владельцу обеспечивать поступательное развитие компании.

Степень изученности темы исследования

Многие научные аспекты данной работы формировались на основе изучения, анализа и переосмысления теоретических и практических разработок отечественных и зарубежных ученых по вопросам: оценки и формирования стоимости компаний, метода оценки, выбора применения конкретной модели, взаимоотношений с инвесторами и, шире, со стейкхолдерами, изучения нефинансовых факторов, влияющих на стоимость компании, эффективной работы совета директоров, оценки эффективности работы подразделений и, шире, топ-менеджмента, достижения целей, обозначенных в стратегии компании. Также изучались работы отечественных и зарубежных ученых и авторов по вопросам максимизации стоимости компании, подготовке компании к выходу на IPO.

Вопросами оценки стоимости компании и применению различных методов оценки к конкретным компаниям занимались такие зарубежные авторы, как А. Дамодаран, Н. Антилл, К. Ли, вопросами повышения рыночной привлекательности компании занимались отечественные исследователи А. А. Марченко, М. М. Куликов, А. С. Волков, В. Черненко, В. Бочаров, авторами работ о роли совета директоров в компании и организации его эффективной работы являются М. Маккарти, Т. Флинн, Р. Парсон, М. Файген, И. Беликов, Т. Коупленд, Т. Коллер, Д. Муррин. Изучали вопросы соотнесения стоимости компании и принятых топ-менеджерами решений, а также вопросами выявления факторов стоимости Ф. Найт, Й. Шумпетер, Ж. Сэй, Р. Коуз, О. Уильямс. Исследованиями повышения результативности компании в сфере деятельности взаимоотношений с инвесторами занимались С. Брэгг, Т. Рьян, Ч. Якобс, М. Бреннан, С. Тамаронски. Основы восприятия инвесторами компании изучали Ф. Каррет, Д. Коэн, Э. Лефевр, Дж. Селден, Г. Тард, В. Битюцких. Вопросы влияния нефинансовых факторов на стоимость компании широко изучаются в Deloitte, McKinsey, PWC, Boston Consulting Group, KPMG. Вопросами этапов выхода российских компаний на IPO занимались А. Лукашов, А. Могин, построения команд и их эффективности — И. Адизес, Б. Меридит. Существенный вклад в концепции управления взаимоотношений со стейкхолдерами внесли И. В. Беликов, А. З. Бобылева, А. Л. Гапоненко, В. И. Корниенко, М. В. Савельева, В. Ф. Уколов и другие.

Потенциал в изучении формирования факторов стоимости существует в разработке методик выбора применения моделей стоимости к конкретным компаниям, увязке вопросов общей ликвидности рынков и стоимости компании, выработке более активной позиции компании в аргументации применения моделей расчета стоимости. Также в моделях стоимости, на мой взгляд, необходимо уделять внимание более полному учету нефинансовых факторов, включать в них учет рисков мгновенной потери стоимости. Вопросы построения конкретных этапов действий компании по построению структуры, готовой к росту, а также алгоритма соответствия структуры компании росту стоимости, выбора лучших решений также нуждаются в дополнительной, более полной проработке.

Введение

В современных условиях наблюдается рост стоимости компаний, чьи акции обращаются на публичном рынке ценных бумаг, причем этот рост часто не подчиняется математическим моделям расчета стоимости компаний. В результате скорее аргументация идет за ценой, а не наоборот. На стоимость компаний все больше влияют нефинансовые факторы, мультипликаторы, ожидания, непроверенная информация, ажиотаж, общий уровень восприятия риска, общая ликвидность рынка.

Вместе с тем к непубличным компаниям традиционных отраслей экономики применяются классические инструменты определения стоимости, оценивающие компании максимально консервативно.

Во многом это связано с отсутствием у компании цели роста стоимости.

Для формирования роста стоимости компания должна в первую очередь поставить такую цель и сформировать соответствующую внутреннюю структуру, устойчивую как к развитию, так и к соответствующим вызовам внешней среды с точки зрения готовности к росту. При правильном построении организационной структуры, механизмов принятия эффективных решений, инструментов контроля корпоративная культура будет соответствовать ожиданиям инвесторов и их готовности инвестировать.

Этапы развития для компании можно определить так:

— построение внутренней структуры («внутренней устойчивости»), готовой к росту и расширению;

— расширение бизнеса;

— поиск инвестиционного партнера;

— выход на IPO.

Начиная новый бизнес, владелец (акционер) должен определить цель (-и) и понимать последовательность их достижения.

Любой владелец должен ответить самому себе на следующие вопросы:

1) Зачем мне нужен бизнес?

2) Каких целей я хочу достичь, владея бизнесом?

3) Через какой период я хочу достичь целей?

4) В каком случае я готов выйти из бизнеса?

5) Понимаю ли я условия, в которых буду вести бизнес на начальном этапе?

6) Понимаю ли я количество необходимых финансовых ресурсов на начальном этапе?

7) Есть ли у меня необходимые финансовые ресурсы (возможности фондирования)?

8) Как я буду формировать команду?

9) Какие задачи нужно решить в первую очередь, во вторую (последовательность шагов)?

10) Какими навыками, компетенциями я обладаю?

11) Есть ли у меня возможность масштабировать бизнес?

Владельцы (акционеры) должны понимать следующие постулаты:

— публичная компания всегда оценивается выше непубличной;

— возможность масштабируемости бизнеса — вопрос выживаемости компании;

— компания всегда должна стремиться к обладанию лучшими практиками, технологиями, процессами, специалистами, которые есть на рынке;

— работу над имиджем и паблисити компании нужно вести с момента начала деятельности (контакты с внешней средой);

— компания должна формировать внутреннюю культурную среду, а владелец — следить, чтобы среда оставалась здоровой;

— вопросы финансов — критические;

— с умными людьми работать проще и комфортнее на продолжительном временном отрезке;

— команда топ-менеджеров, советников, консультантов должна быть соответствующе мотивирована;

— важна правильная последовательность шагов;

— при совершении правильной последовательности действий рост стоимости компании происходит геометрически, а не арифметически.

Повышение стоимости компании (ее капитализация) — основная задача, стоящая перед владельцем (-ами), акционерами, ее топ-менеджментом, если компания планирует развиваться, «работать в долгую».

Стоимость компании зависит от многих факторов (аспектов), на часть из которых компания может повлиять, а на часть — не может.

Существует несколько подходов к стоимости компании; часть из них можно назвать традиционными:

— стоимость компании равна стоимости ее чистых активов (активы компании за минусом обязательств) +/– премия / дисконт за вход на рынок;

— стоимость компании равна сумме средств, которые затратит потенциальный покупатель за создание бизнеса подобного размера +/– отраслевая премия +/– премия /дисконт за экономию времени при вхождении на конкретный рынок (в определенную отрасль) минус обязательства компании;

— определение стоимости компании по величине генерируемого устойчивого дисконтируемого денежного потока за определенный период в будущем (прогнозном периоде), оцениваемого на основании денежного потока прошлых периодов +/– вероятность изменения денежного потока в сторону увеличения / уменьшения.

Также есть ряд более инновационных (современных) подходов к оценке стоимости компании, выраженных в применении различных мультипликаторов:

— идея бизнеса компании и ее принадлежность к отрасли традиционной или «новой» экономики, выраженная в присвоении компаниям мультипликаторов инвестиционными консультантами, оценивающими не только будущий денежный поток, но и ажиотаж инвесторов, позитивный поток новостей и возможность роста капитализации компании в зависимости от популярности отрасли у инвесторов (кросс-секторальность, технологичность, наличие ноу-хау, новые способы монетизации, географический охват), их готовности к риску; здесь следует учитывать наличие финансовой инфраструктуры и соответствующей бизнес-среды в виде инвестиционных площадок, бирж, способов финансирования, программ поддержки и стимулирования инициатив, низких процентных ставок, «дешевых» денег, политики, направленной на поддержку инноваций и нового бизнеса. Вывод на IPO хотя бы двух-трех компаний с рассчитанными (или принятыми) инвесторами мультипликаторами задает новый уровень для идущих следом представителей отрасли, превращая согласие инвесторов по одной компании в тренд; идущие следом компании сопоставляются с «эталоном», с применением при необходимости повышающих / понижающих коэффициентов;

— методика оценки компании «расходы плюс денежный поток компании в будущем», по которой считается, что все деньги компания потратила не зря, что и привело ее к текущему состоянию. Этот подход содержит изъян — допущение, что менеджмент компании НЕ может совершать ошибок и допускать иррациональности трат.

Данные подходы применяются в основном к отраслям «новой экономики» с только формирующимися процессами оценки стоимости (при отсутствии денежного потока) — упор делается на инновационность, эмоции, рост выручки при отсутствии прибыльности, возможность приобщиться к компаниям «новой экономики» и заработать на росте стоимости котировок.

Описанию построения внутренних процессов в компании для повышения роста стоимости и посвящена эта работа.

Глава 1. Стоимость компании

1.1. Традиционные подходы к стоимости компании

Для написания данного пункта были использованы материалы и формулы, изложенные в книге И. А. Никоновой «Финансирование бизнеса».

1.1.1. Принципы оценки стоимости

Понятие стоимость (value) учитывает будущие затраты и доходы и связано с прогнозированием изменения стоимостных показателей в будущем.

Есть три подхода к оценке стоимости компании или ее активов: затратный, сравнительный, доходный. Первые два так или иначе опираются на стоимостные показатели, имевшие место в прошлом, а доходный подход основан на прогнозировании финансовых показателей компании в будущем. Затратный метод в оценке компании или ее акций — наиболее простой, поскольку основан на расчете стоимости чистых активов компании по балансовым данным. Сравнительный подход используется при наличии данных о сделках по продаже аналогичных компаний или активов на рынке и коэффициентов приведения компании-аналога к оцениваемой.

Понятие рыночной стоимости (market value) связано с оценкой рыночной стоимости компании, или ее акций, или любых активов на основе прогнозирования затрат и доходов, генерируемых объектом оценки в будущем.

Рыночная стоимость компании или актива зависит от того, сколько инвестор готов за них заплатить, что, в свою очередь, зависит от того, какие денежные потоки и риски принесет инвестору актив или компания в будущем. Таким образом, рыночная стоимость актива или компании определяется:

— денежным потоком, генерируемым активом или компанией в будущем;

— распределением во времени этого денежного потока;

— рисками, связанными с генерируемым денежным потоком.

Для оценки рыночной стоимости используются два основных принципа управления финансами:

— временная стоимость денег;

— связь риска и доходности вложений.

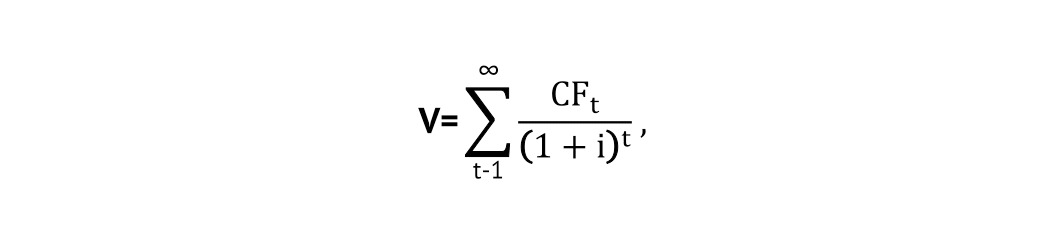

Сочетание этих двух принципов выражается в общей модели оценки рыночной стоимости актива или компании (V), отражающей приведенную стоимость денежного потока (CF):

где i — ставка (коэффициент) дисконтирования.

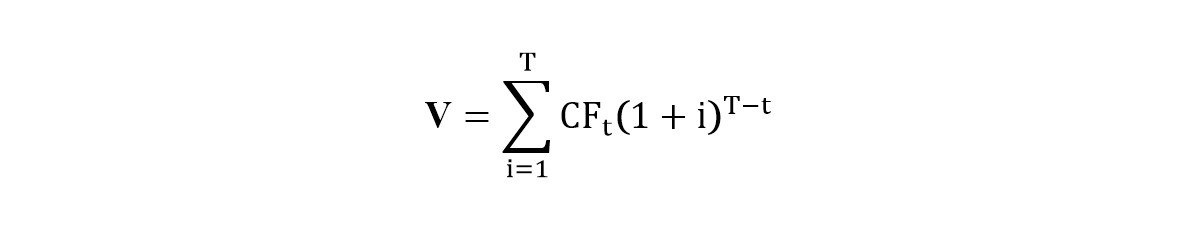

Эта формула отражает один из двух подходов к оценке стоимости компании — оценку стоимости с позиций настоящего времени с использованием дисконтирования будущего денежного потока. Возможен также подход к оценке стоимости компании в какой-то момент времени в будущем (T), при этом реализуется схема компаудирования:

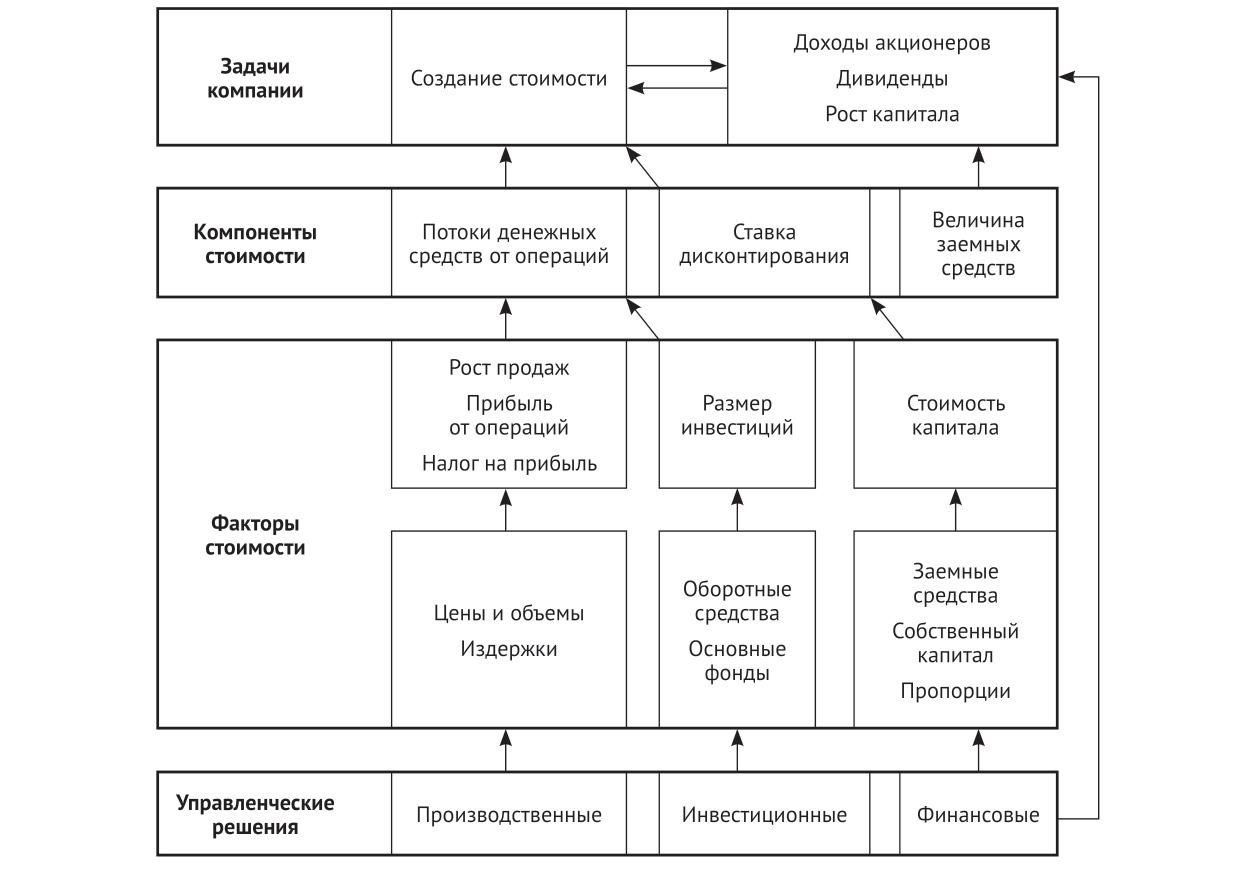

Взаимосвязь управленческих решений, стоимости компании и благосостояния акционеров приведена на рисунке 1, из которого следует, что при оценке стоимости необходимо решить две основные задачи:

— правильно рассчитать и спрогнозировать денежный поток (CF);

— обоснованно выбрать ставку дисконтирования, отражающую риск проекта (i).

Рисунок 1. Взаимосвязь управленческих решений и стоимости компании

Из представленной схемы видно, что для компании ее показатели (денежный поток компании, стоимость капитала, доходы, прибыль) являются производными от управленческих решений, принимаемых собственниками и топ-менеджерами. Соответственно, именно от качества принимаемых управленческих решений зависит и их финансовое отражение, имеющее материальное воплощение в виде различных денежных потоков компании / предприятия (-ий).

Именно управленческие решения, их важность, своевременность, нужность для компании, равно как и качество исполнения принятых решений, отлаженность и оптимальность процессов, а также возможность их постоянного поддержания без отклонений в процедуре (-ах) — краеугольный камень деятельности компании.

Денежный поток компании — лишь проекция управленческих решений, принимаемых в компании.

Согласно финансовой теории оценки, стоимость любого актива или бизнес-проекта равна приведенной стоимости всех ожидаемых денежных потоков, генерируемых данным активом (проектом). Для оценки стоимости актива необходимо:

— оценить срок жизни актива;

— вычислить денежные потоки в период срока жизни актива;

— определить ставку дисконтирования для вычисления приведенной стоимости этих денежных потоков.

При расчете стоимости компаний считается, что публичная компания, в отличие от отдельного актива или проекта, имеет потенциально бесконечный срок жизни. Поэтому стоимость публичных компаний равна приведенной стоимости бесконечного денежного потока.

Так как невозможно прогнозировать денежные потоки в бесконечность, то принято прогнозировать их до окончания «периода роста» компании, а затем отдельно оценивать конечную или остаточную стоимость.

В финансовой теории различают полную стоимость бизнеса компании и акционерную стоимость. Стоимость всего бизнеса вычисляется путем дисконтирования ожидаемых денежных потоков для всей фирмы после оплаты всех операционных издержек и налогов, но до выплаты всех долговых обязательств. Эти денежные потоки дисконтируются с помощью средневзвешенной стоимости капитала (WACC). Когда мы говорим об акционерной стоимости компании, то она вычисляется с помощью дисконтирования ожидаемых денежных потоков, принадлежащих акционерам. Это так называемые остаточные денежные потоки, которые образуются после того, как фирма расплатится по всем затратам, налогам и выплатит все долговые обязательства (как процентные выплаты, так и выплаты тела кредита). Оставшиеся после выплаты долгов денежные потоки дисконтируются со стоимостью акционерного капитала.

В большинстве случаев полная стоимость бизнеса больше, чем акционерная стоимость компании, но бывают ситуации, когда акционерная стоимость компании выше, чем полная стоимость бизнеса.

Когда речь идет об оценке стоимости компании для IPO, то имеется в виду оценка акционерной стоимости, по которой и рассчитывается цена акций при продаже инвесторам на IPO.

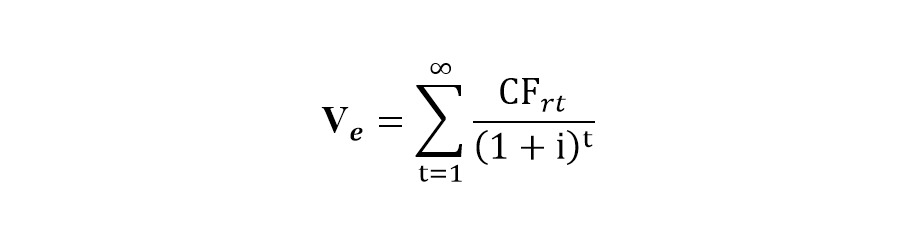

Для определения акционерной стоимости используется следующая формула:

Акционерная стоимость (Equity) = Стоимость бизнеса (Enterprise Value) — Чистый долг + Наличные денежные средства +/– Миноритарная доля

Стоимость бизнеса вычисляется как приведенная стоимость всех будущих денежных потоков, генерируемых данным бизнесом.

Стоимость чистого долга равна стоимости всех денежных потоков, которые принадлежат кредиторам компании. Величина чистого долга вычисляется или по балансовой (кредиты в банках), или по рыночной стоимости долговых обязательств. Также в стоимость чистого долга включается стоимость привилегированных акций компании.

В результате акционерная стоимость компании равна стоимости денежных потоков, которые принадлежат только акционерам компании (владельцам акций и привязанных к акциям финансовых инструментов).

У публичных компаний она равна стоимости всех выпущенных обыкновенных акций, а также варрантов, опционов и конвертируемого в акции долга.

Процесс определения акционерной стоимости компании изначально связан со значительной неопределенностью. Но эта неопределенность не отменяет основного принципа оценки: стоимость актива равна приведенной стоимости его будущих денежных потоков.

В финансовой теории инвестиций различают несколько вариантов акционерной стоимости компании. Рыночная стоимость, или капитализация, компании равна рыночной цене акции, умноженной на количество акций у компании. Инвестиционная стоимость — это стоимость компании для определенного инвестора, основанная на индивидуальных инвестиционных параметрах. Этим она отличается от рыночной стоимости, которая безлична и одинакова для всех. Теоретическая (фундаментальная) стоимость — стоимость, основанная на объективных параметрах, присущих инвестиции, и не зависящая от особенностей какого-либо отдельного инвестора. Фундаментальная стоимость инвестиции тоже не всегда равна рыночной цене.

1.1.2. Виды и структура денежного потока

В литературе и на практике используют различные понятия и виды денежного потока (cash flow):

— FCF — свободный (free cash flow) денежный поток;

— NCF — чистый (net cash flow) денежный поток;

— CF — общий (gross cash flow) денежный поток;

— NOCF — чистый операционный (net operating) денежный поток.

Прибыль после уплаты налогов и процентов по долгам (earnings after taxes), уменьшенная на величину возврата краткосрочных долгов, представляет собой NCF (net cash flow) — чистый денежный поток, который не учитывает денежный поток от инвестиционной деятельности.

Свободный денежный поток (FCF), создаваемый в результате операционной деятельности и инвестиционных решений компании, эквивалентен потоку денежных средств, которые могут быть направлены ее инвесторам. В этом смысле ни прибыль, ни денежный поток как баланс поступлений и платежей, а именно способность компании создавать свободный денежный поток является важнейшей детерминантой ее экономической стоимости.

Схематично взаимосвязь различных видов потоков можно показать следующим образом:

EBIT (операционная прибыль до выплаты процентов и уплаты налогов)

— Налоги, выплачиваемые из прибыли (Taxes)

+ Амортизация (Depreciation) + Резервы по долгам (Reserves)

— Дополнительные расходы, не связанные с обслуживанием капитала (Additional expenses)

= CF (денежный поток от операционной деятельности)

— Дельта NWC (чистый оборотный капитал = Текущие активы — Счета к оплате)

— Потребность в чистом оборотном капитале (если NWC ≥0, то он вычитается, если NWC ≤0, то прибавляется)

= NOCF (чистый операционный денежный поток), то есть денежный поток от операционной деятельности, без учета денежного потока от инвестиционной и финансовой деятельности

— CF (общий денежный поток) от инвестиционной деятельности

= FCF (свободный денежный поток)

Для развивающихся стран (стран с формирующейся рыночной экономикой) характерны высокие макроэкономические риски (отсутствие стабильности и последовательности в экономической политике, частый пересмотр законодательства, высокий уровень инфляции, нестабильность или большая волатильность курса национальной валюты, ограничения или контроль за движением капитала, высокий уровень прямого или косвенного налогового бремени, коррупция), и для того, чтобы их учесть, необходимо разработать ряд возможных с разной степенью вероятности сценариев для уровней денежных потоков компании в разных ситуациях.

Результаты оценки дисконтированного FCF (свободного денежного потока) взвешиваются по каждому сценарию, а затем рассчитывается взвешенная (по вероятности различных сценариев) стоимость компании.

Денежный поток в компании можно разделить на следующие составляющие:

1) Денежный поток от операционной деятельности.

Приток:

+ денежная выручка от реализации продукции от основной деятельности предприятия (компании);

+ погашение дебиторской задолженности перед компанией;

+ авансы, полученные от покупателей.

Отток:

— платежи поставщикам и подрядчикам;

— выплата заработной платы сотрудникам, премии, бонусы;

— отчисления в бюджет и внебюджетные фонды;

— уплата процентов по кредитам и займам.

2) Денежный поток от финансовой деятельности.

Приток:

+ получение краткосрочных кредитов или займов;

+ получение долгосрочных кредитов или займов;

+ поступление от эмиссии акций;

+ целевое финансирование;

+ выпуск векселей.

Отток:

— возврат краткосрочных кредитов и займов;

— возврат долгосрочных кредитов и займов;

— выплата дивидендов;

— погашение векселей.

3) Денежный поток от инвестиционной деятельности.

Приток:

+ продажа основных средств, нематериальных активов;

+ получение дивидендов, процентов от финансовых (инвестиционных) долгосрочных вложений;

+ возврат инвестиций (финансовых вложений).

Отток:

— приобретение основных средств, нематериальных активов;

— капитальные вложения;

— долгосрочные финансовые вложения.

При оценке стоимости акционерного капитала вместо свободного денежного потока (FCF) рассматривается остаточный денежный поток, который вычисляется по формуле:

CFr= [FCF-Возврат заемного капитала].

Стоимость акционерного капитала в этом случае определяется по формуле:

Наряду с проблемой прогнозирования FCF (свободного денежного потока) при оценке стоимости компании возникает и проблема обоснованного выбора ставки дисконтирования. В экономическом смысле это максимальная ставка доходности по имеющимся альтернативным вариантам инвестиций с сопоставимым уровнем риска на дату оценки. Существуют различные методы обоснования ставки дисконтирования в зависимости от того, какая составляющая инвестированного в компанию капитала подлежит оценке: если оценивается собственный капитал (для акционерных обществ — акционерный капитал или акции), то наиболее часто используют аналитическую модель CAPM (оценка стоимости капитальных активов), метод кумулятивного построения, экспертные методы, а при оценке стоимости всей компании — метод WACC (расчет средневзвешенной стоимости капитала компании). Сегодня метод WACC является, по моему мнению, наиболее объективным методом расчета стоимости капитала для расчета стоимости компании.

Использование аналитических моделей расчета ставки дисконтирования при оценке стоимости акционерного капитала компании не всегда адекватно отражает действительность и требует экспертной корректировки, а значит, в известной степени является субъективным.

1.1.3. Некоторые вводные касательно стоимости капитала

Структура капитала характеризуется соотношением собственных и заемных средств компании.

Стоимость капитала — это отношение общей суммы средств, которую компания должна уплатить за использование в течение года всех финансовых ресурсов, к их среднегодовому объему, то есть к среднегодовой величине пассива баланса.

Любое финансовое решение, принимаемое менеджерами компании, зависит от структуры и стоимости капитала компании и требует постоянного контроля изменения этих показателей и их таргетирования, то есть установления и поддержания наиболее рациональных для компании структуры и стоимости капитала.

Показатель, определяющий, какая доля активов профинансирована за счет заемных средств, характеризует финансовый леверидж компании.

Операционный леверидж определяется долей постоянных издержек в полных издержках компании: чем больше операционный леверидж, тем больше среднеквадратическое отклонение показателей прибыли компании (EBIT и EPS) и деловой риск вложений в нее.

Оптимальная структура капитала, то есть соотношение собственных и заемных средств, определяется по критерию обеспечения максимальной рыночной стоимости компании, приходящейся на одну ее акцию в обращении. Для компаний со стабильным денежным потоком, большими доходами и рыночными активами доля долгового (заемного) капитала в пассивах может быть высокой. Наоборот, компания с волатильным денежным потоком, специфическими активами должна следовать более консервативной политике в отношении доли заемного капитала.

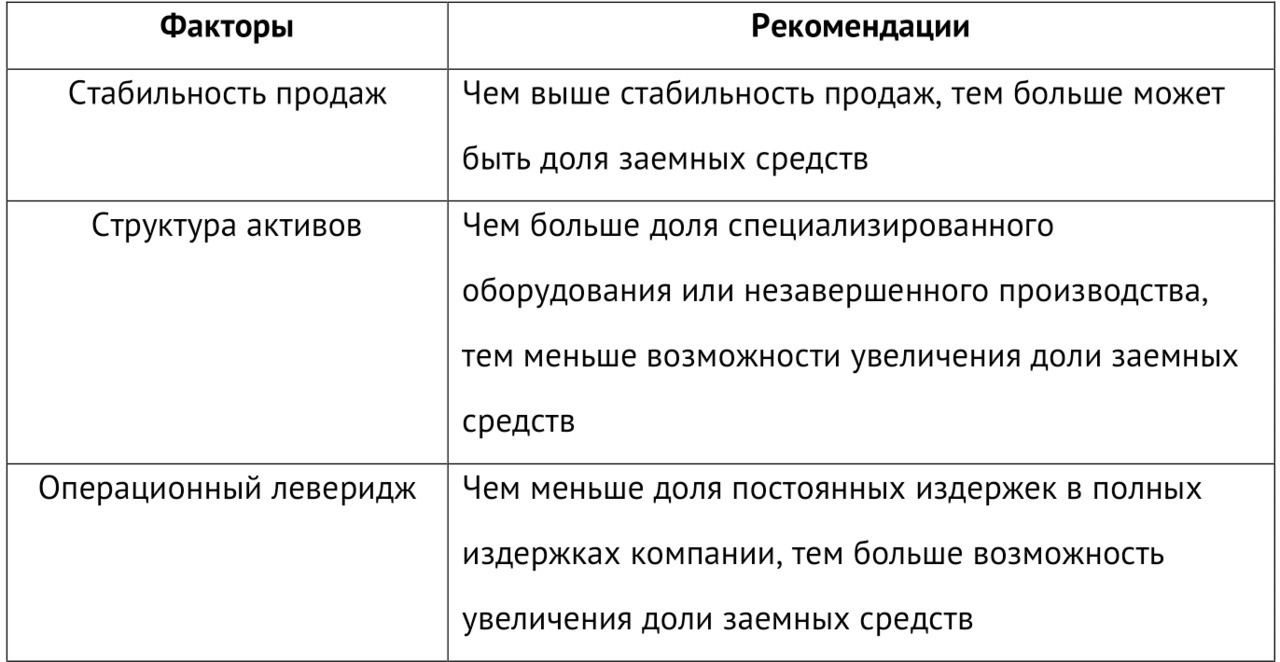

Факторы, влияющие на принятие решения об изменении структуры капитала компании, указаны в виде таблицы ниже.

Таблица №1. Факторы, влияющие на принятие решения об изменении структуры капитала компании

1.1.4. Стоимость капитала

Любой прирост активов компании, ее развитие финансируются из источников, отраженных в одной или нескольких статьях пассива баланса компании.

Пусть Yjt — доля j-ого источника финансирования в пассивах компании в t-й момент времени, тогда:

Yjt = Абсолютная величина j-й составляющей пассивов / Валюта баланса,

а Kjt — стоимость (обслуживания) j-го источника финансирования, % годовых.

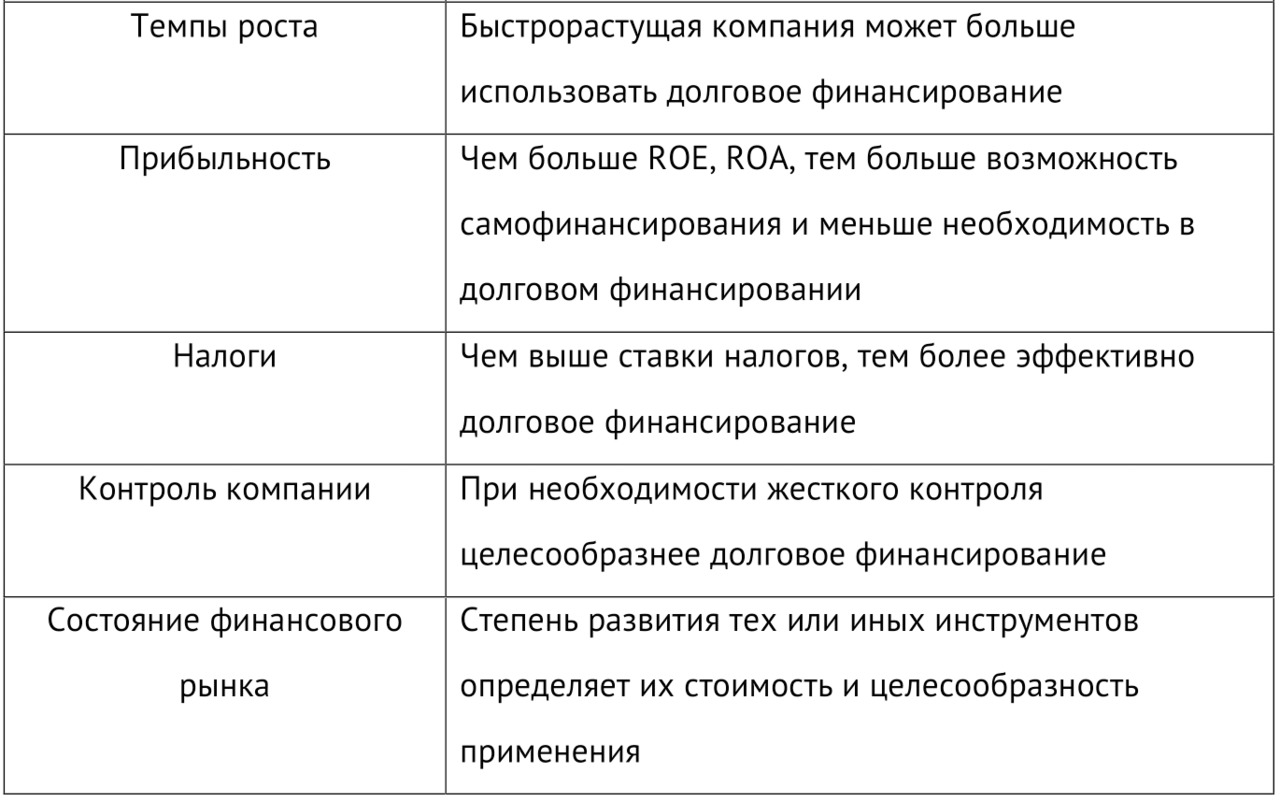

Средневзвешенная стоимость капитала компании (WACC) определяется как средневзвешенная величина альтернативной стоимости источников финансирования компании по известной формуле:

WACC = Σ Yjt * Kjt,

где n — число источников финансирования (видов пассивов) компании в соответствии со структурой пассивов баланса в t-й момент времени.

Если А=L=D+E, где А — сумма активов (по рыночной или балансовой стоимости), L — сумма пассивов (по рыночной или балансовой стоимости), то:

Показатель Kj носит двоякий характер: с точки зрения компании, для которой рассчитывается WACC, этот коэффициент характеризует среднюю стоимость (затраты) обслуживания компанией используемого j-го источника финансирования, а с точки зрения инвестора (организации, финансирующей данную компанию) — это доходность вложений инвестора и кредитора. С учетом этого к определению коэффициентов Kj при расчетах WACC необходимо подходить двояко. Если решается задача расчета WACC по текущему состоянию баланса при принятых показателях стоимости того или иного вида пассивов, то в качестве Kj используются фактические данные. Если прогнозируется WACC компании при использовании альтернативных источников финансирования, то для задания Kj должны использоваться или разработанные аналитические модели прогнозирования этого показателя, скорректированные экспертами, или результаты прогнозирования изменения доходности основных рыночных инструментов привлечения ресурсов с финансового рынка.

Известно несколько математических моделей прогнозирования коэффициента Ke: CAPM (capital asset pricing model), Гордона, Модильяни — Миллера, модель использования P/E ratio. Также используются ставки доходности по источникам привлечения активов.

Формулу расчета WACC можно сформулировать как:

WACC = Ye*Ke + Yp*Kp + Ypr*Kpr + Σ Kdj * Ydj, где

Y — удельный вес отдельных составляющих как собственного (обыкновенных акций (е), привилегированных акций (р) и других составляющих (pr)), так и заемного капитала (dj) в структуре капитала компании, которые могут рассчитываться как по балансовой, так и по рыночной стоимости составляющих капитала;

K — стоимость обслуживания отдельных составляющих капитала, % годовых.

Показатель WACC играет определяющую роль при выборе компанией наиболее предпочтительного варианта инвестиционных проектов. Если IRR проекта меньше WACC компании, то реализация проекта приведет к снижению ее стоимости. Поэтому принимать следует проекты с IRR, величина которого больше WACC. Также WACC используется в качестве ставки дисконтирования при оценке стоимости компании.

1.1.5. Оценка стоимости компании

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков является наиболее популярным способом оценки стоимости компаний. Автором метода дисконтированных денежных потоков (discounted cash flow, DCF) для оценки стоимости компании считается выдающийся американский экономист Ирвинг Фишер, который в 1930 г. в работе «Теория процентных ставок» ввел понятие чистой приведенной стоимости (net present value — NPV). С тех пор метод DCF стал одним из основных инструментов финансовых аналитиков. Наиболее распространенный вариант этого метода, который используется при оценке стоимости компаний, — «метод свободных денежных потоков для фирмы» (free cash flow to the firm, FCFF), или «метод средневзвешенной стоимости капитала» (weighted average cost of capital, WACC). Суть данного метода в том, что стоимость фирмы вычисляется путем дисконтирования ожидаемых свободных денежных потоков. Свободные денежные потоки для фирмы — это остаточные денежные потоки после оплаты всех операционных издержек и налогов, но до выплаты всех долговых обязательств. Денежные потоки дисконтируются с помощью средневзвешенной стоимости всех компонентов капитала (WACC) фирмы. В результате получается стоимость бизнеса (enterprise value, EV). Акционерная стоимость вычисляется из стоимости бизнеса путем вычитания стоимости чистого долга, добавления стоимости наличных денежных средств или их эквивалентов, а также вычитания (добавления) миноритарных долей.

Если компания не имеет долга, то ставка дисконтирования денежных потоков равна стоимости акционерного капитала, которая вычисляется согласно модели оценки финансовых активов (capital asset pricing model — CAPM) по формуле:

re = rf + beta х (rm — rf), где

re — ожидаемая доходность акционерного капитала (стоимость АК);

rf — безрисковая ставка;

rm — доходность рыночного портфеля акций;

rm — rf — премия за рыночный риск;

beta — бета для модели CAPM.

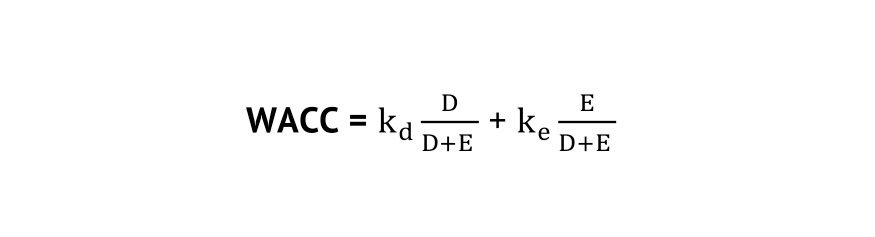

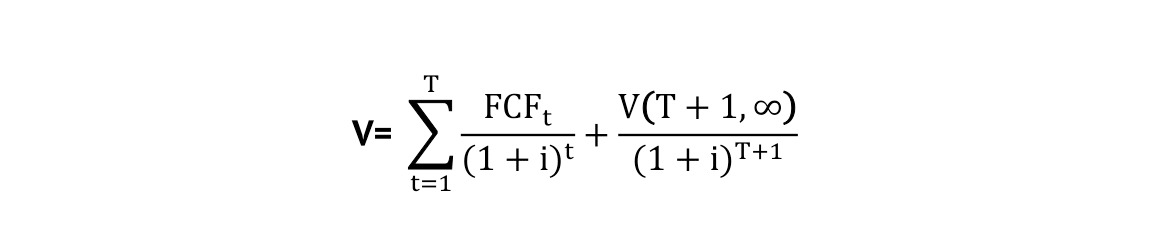

Поскольку длительность периода прогнозирования носит неопределенный характер, формулу расчета стоимости компании представляют, как правило, в виде выражения, предусматривающего деление периода прогнозирования на два отрезка. Первый из них имеет фиксированную длительность (горизонт прогнозирования), например, 5–7 лет, в течение которых возможен прогноз объемов продаж компании, состояния ее макроэкономической среды и других факторов, от которых зависит денежный поток и ставка дисконтирования. Для второго отрезка принимаются постоянные значения годового денежного потока ставки дисконтирования, характерные для последнего года фиксированного периода прогнозирования.

Соответственно, стоимость компании складывается из стоимости на фиксированном горизонте прогнозирования и стоимости на всем последующем оставшемся периоде ее функционирования (остаточной стоимости):

V = V (T) +PV (V (T+1,∞)), где

V (T) — стоимость компании за фиксированный период ее функционирования T;

V (T+1, ∞) — остаточная стоимость компании за последующий неопределенный период ее функционирования (terminal value), которую, используя формулу Гордона, можно оценить как:

где g — среднегодовые темпы прироста свободного денежного потока, %.

Таким образом:

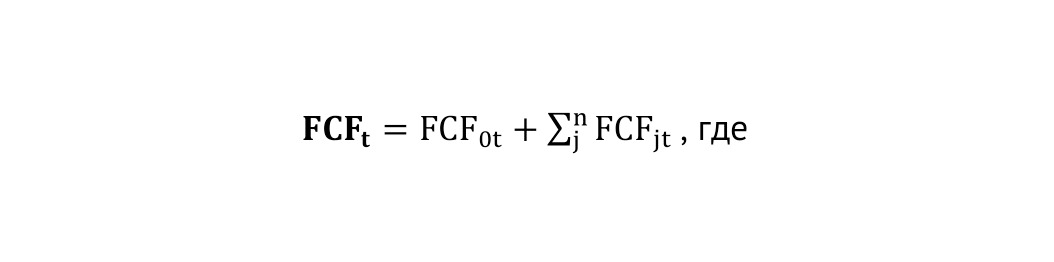

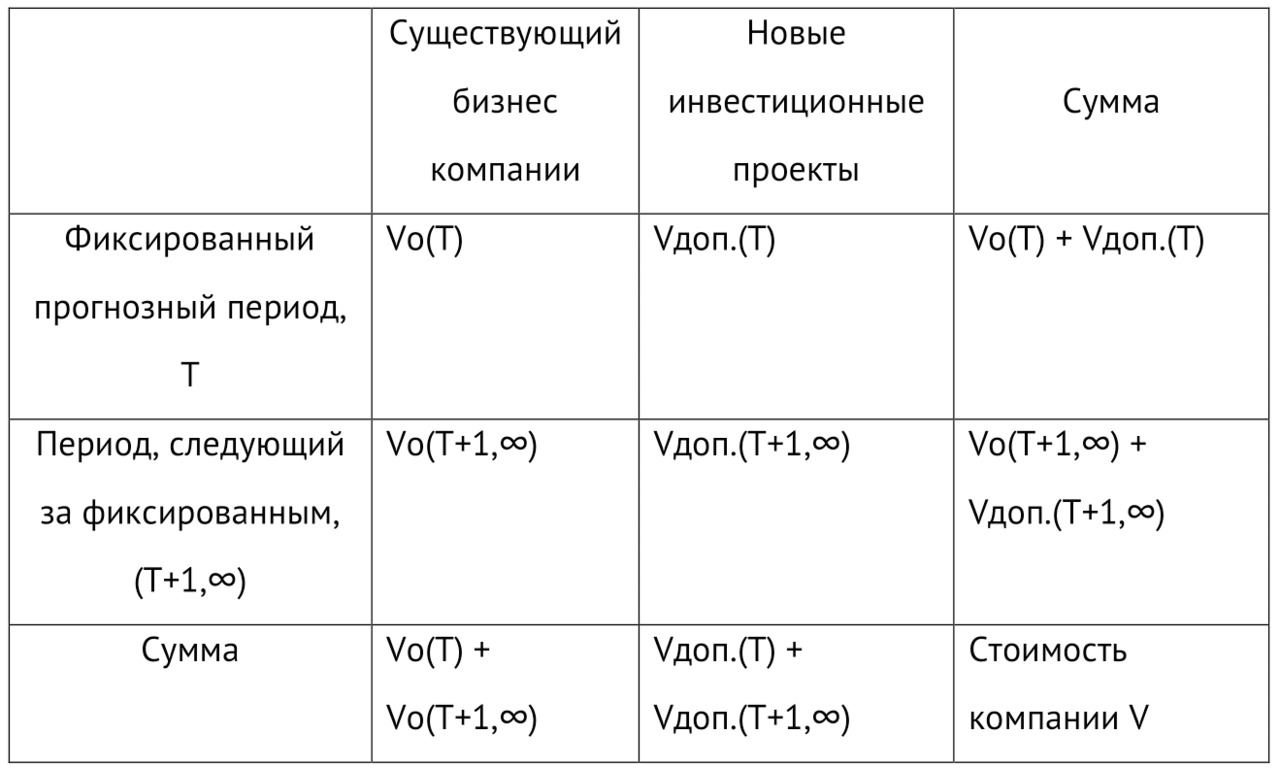

Второй важной модификацией формулы оценки стоимости действующей компании является формула, предусматривающая разделение потока FCF (свободного денежного потока) на две составляющие: поток, генерируемый действующим бизнесом компании без учета реализации новых инвестиционных проектов — FCFo, и поток, генерируемый перспективными проектами компании в будущем, — FCFj:

n — число новых инвестиционных проектов;

j — номер проекта.

Тогда стоимость компании будет выглядеть как:

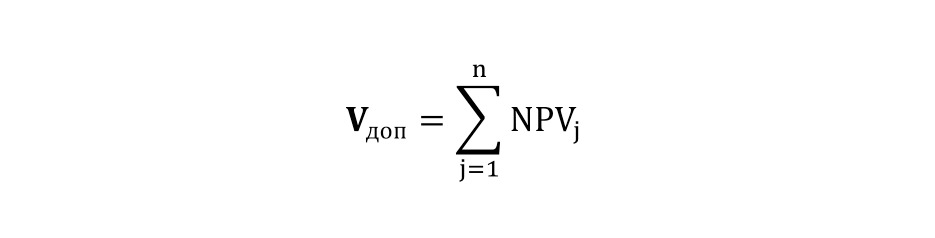

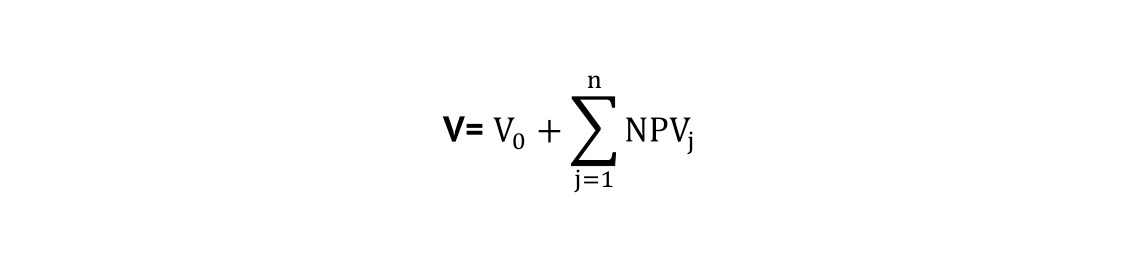

V = Vo +Vдоп., где

Vo — стоимость компании при условии развития существующего бизнеса и видов продукции и услуг, предоставляемых компанией в момент проведения расчетов;

Vдоп. — дополнительная стоимость компании, связанная с реализацией компанией новых инвестиционных проектов, или стоимостная оценка перспектив ее будущего роста, вычисляемого по формуле:

Следовательно, стоимость компании при реализации ею эффективных (NPVj ≥0) инвестиционных проектов увеличивается на величину NPV реализуемых проектов:

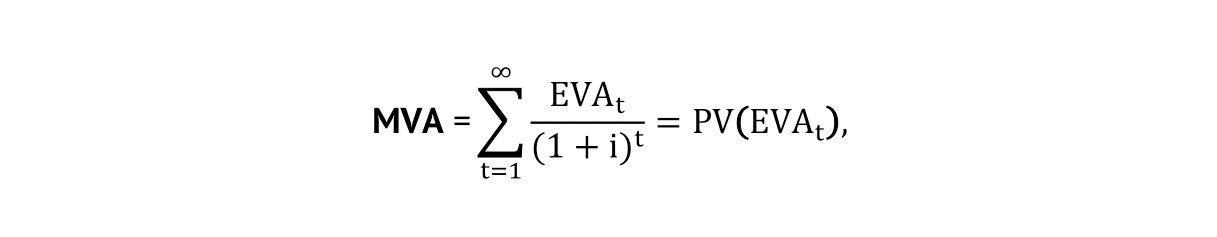

Третья модификация формулы оценки стоимости компании используется в случае, если есть данные последнего баланса компании, позволяющие рассчитать инвестированный в компанию капитал (акционерный и заемный), и возможна оценка добавочной рыночной стоимости компании (MVA):

V = BC + MVA, где

BC — балансовая стоимость капитала (собственного и заемного), инвестированного в компанию на последнюю отчетную дату (по состоянию баланса);

MVA — экономическая добавочная стоимость (market added value), приведенная к моменту оценки (или последней отчетной дате) с помощью ставки дисконтирования, равной средневзвешенной стоимости капитала компании на момент оценки (I = WACC), вычисленная по формуле:

где EVA — экономическая добавочная стоимость (economic value added), которая представляет собой (по теории Стюарта) разницу между чистой операционной прибылью после налогообложения (NOPAT = EBIT — Tax) и суммой расходов на обслуживание капитала компании (СС) за тот же период времени:

EVAt= EBITt-Taxt-CCt,

где CCt (CapitalCharge) =BC (t-1) ×WACCt,

где WACC — средневзвешенная стоимость капитала компании (под капиталом компании понимают балансовую стоимость собственного и заемного капитала компании — BC).

Из приведенных выше формул следует, что максимум значения критерия MVA обеспечивает максимальную рыночную стоимость компании.

Разнообразие формул расчета прогнозной стоимости компании можно представить в виде таблицы.

Таблица №2. Формулы расчета прогнозной стоимости компании [30, с. 47]

1.2. Современные тенденции формирования стоимости компании

Современные тенденции формирования стоимости компании включают в себя оценку:

— отраслевого разделения компаний и применения разных мультипликаторов к компаниям из разных отраслей;

— величины денежного потока компании;

— ее организационной структуры;

— качества корпоративных процедур и корпоративного управления;

— роли совета директоров и наличия независимых директоров в его составе;

— механизмов контроля качества принимаемых решений и их реализации;

— гибкости компании и ее способности меняться;

— присутствия на разных рынках (в том числе международных);

— масштабируемости бизнеса компании или потенциала масштабируемости;

— транспарентности во взаимоотношениях со стейкхолдерами;

— умения правильного информирования о деятельности компании и формирования ее позитивного имиджа;

— отлаженности бизнес-процессов и бизнес-процедур;

— наличия (или отсутствия) судебных процессов и корпоративных споров (конфликтов), ковенанта на совершение различных корпоративных действий.

Если упростить, то оценка стоимости компании — это оценка ее внутренней бизнес-архитектуры и возможности присутствовать на рынке (-ах), расширяя свою долю и наращивая выручку, а также готовности покупателя выполнить (решить) стоящие перед ним задачи развития в случае приобретения компании.

В зависимости от отрасли, в которой работает компания, меняются как мультипликаторы, так и желание инвесторов вкладывать средства в них (в зависимости от среднеотраслевой нормы прибыли и профиля инвесторов, их инвестиционной декларации).

Задача владельцев (акционеров) и консультантов — убедить инвесторов в применении более высоких мультипликаторов и коэффициентов конкретно к данной компании.

Для этого, помимо внешней финансовой инфраструктуры и благоприятной среды, инвестиционные консультанты должны иметь аргументы, приводя которые, они смогут убедить инвесторов в верности оценки стоимости компании, рассматриваемой как объект приложения инвестиций.

Компания должна стремиться генерировать постоянный поток новостей, информируя о себе внешнюю среду. Для постоянного потока нужны поводы. Создание повода для позитивной новости — это маленькое положительное событие с точки зрения развития компании. Важно поддерживать поток новостей, что помогает и узнаваемости компании в целом, и дает повод и аргумент инвестиционным консультантам с точки зрения отстаивания позиций в правильном расчете оценки стоимости компании перед потенциальными инвесторами.

На формирование имиджа компании эффективно влияют ее публичность и работа на международных рынках (или с иностранными контрагентами). Это дисциплинирует компанию, делает ее более восприимчивой к лучшим практикам управления, развития, к появлению независимых директоров в совете директоров, оценивающих деятельность компании изнутри, влияющих на принятие правильных, с точки зрения лучших корпоративных практик, решений, а также контроль их исполнения.

1.2.1. Применение мультипликаторов

Для публичных компаний, акции которых котируются на биржах, рыночная капитализация есть стоимость компании в текущий момент времени. Метод мультипликаторов позволяет рассчитать «правильность» стоимости компании, исходя из отношения рыночной капитализации компании к какому-либо показателю.

Наиболее распространенным коэффициентом является P/E (price/earnings) — отношение рыночной капитализации компании к чистой прибыли. Часто используются мультипликаторы:

P/B (price/book) — отношение рыночной капитализации к сумме собственного капитала в балансе компании;

P/S (price/sales) — отношение рыночной капитализации компании к ее выручке (используется для анализа компаний, у которых нет прибыли).

С помощью мультипликаторов можно приблизительно оценить стоимость непубличной компании, если имеется история оценки компании-конкурента на основании применимого мультипликатора.

В таком случае известный мультипликатор применяют к показателю компании, получая примерную стоимость, причем показатель необязательно должен быть финансовым (например, оценка запасов, количество потребителей услуг).

Применение мультипликаторов является быстрым способом оценки компании по аналогии, но в этом способе присутствует доля необъективности, так как вопрос в том, кто и как устанавливает размер мультипликатора. Применение того или иного мультипликатора зависит от диалога между компанией и инвестиционным консультантом, причем мнение о корректности мультипликатора в конечном счете должен высказать рынок.

1.3. Наличие допущений и субъективности в определении стоимости компании

Из приведенных выше формул стоимости можно видеть, что часть элементов из них содержит субъективные составляющие, например, ставка дисконтирования. В формуле стоимости расчета капитала WACC стоимость заемных средств определяется ставкой привлечения, а стоимость собственного капитала достаточно субъективна. В модели CAPM (capital asset pricing model) есть понятия доходности безрисковых вложений: β (бета) — коэффициент, характеризующий систематический риск вложений в обыкновенные акции конкретного эмитента (или бета компании относительно локального рынка); § — дополнительная экспертная составляющая. Также в формулах можно встретить понятие «страновая рисковая премия». Везде, где есть экспертная составляющая с оценками (доходности, риска реализации проекта, риска на конкретную страну, риска на отрасль), нельзя сказать, что оценки всегда адекватны и объективны.

Оценки стоимости компании, осуществляющей проект (или заявляющей о таких намерениях), дающей элемент стоимости Vдоп., также во многом субъективны, так как содержат только заявленные на бумаге будущие денежные потоки, но не оценивают осуществление проекта в реальности (точнее, оценивают, но между оценкой реализации проекта и заявленными для оценки стоимости будущими денежными потоками есть временной гэп, который может оказаться существенным (особенно для крупных проектов), расхождение в планах и реальной стоимостью может нивелироваться вербальными интервенциями заинтересованных лиц, преуменьшением проблем), что не добавляет объективности оценки стоимости.

В оценках стоимости, рассчитанных по балансовой стоимости капитала (как собственного, так и заемного, инвестированного в компанию на последнюю дату) и market added value, приведенной к моменту оценки, субъективной является мысль о том, что весь капитал компании, использованный в предыдущие периоды, является рационально использованным (что особенно касается малых и средних компаний, где качество управленческих решений может не быть оптимальным).

То есть даже в самих формулах присутствует элемент субъективности и моделирования.

В оценке стоимости фигурирует оценка финансовых показателей, но отсутствует оценка управленческих решений, на правовые и иные факторы обращается меньше внимания.

Корректировка полученных оценок проводится после проведения качественного анализа, дью-дилидженс (полная оценка итогов деятельности компании, включая как финансовый, так и правовой аспекты деятельности компании, акционерной структуры, оценка бизнес-процессов, компетенции персонала). Дью-дилидженс компании проводят консультанты, то есть люди, которые, исходя из своих компетенций и опыта, высказывают свое мнение касательно положения компании, а поскольку мнение людей априори субъективно, то мнение эксперта о компании тоже субъективно с разной степенью вероятности, и приведенные аргументы, а также степень их влияния на стоимость зависят от того, с чьей стороны (покупателя или продавца) работает консультант, а также от того, какие аргументы и контраргументы приведет противоположная сторона, на каких аспектах деятельности компании в итоге будет сфокусирован покупатель, а на каких — продавец. В конечном счете это переговоры людей между собой (обмен мнениями, аргументация, приведение доводов), а действия людей — это неточная наука, в них присутствует субъективность, а если есть субъективность, то цену сделки (и, следовательно, стоимость) нельзя назвать объективной.

Также часто присутствует фактор внутренних причин важности сделки (в случае купли-продажи бизнеса) для одной из сторон (времени (срочности), получения ликвидности для других проектов, размера бизнеса компании и т. д.), что способствует либо дисконтам, либо премиям к цене, уплачиваемой за компанию (долю в компании). Мотивы сторон — это тоже субъективный фактор, влияющий на стоимость компании.

То есть, если есть субъективные факторы, оценка стоимости компании не может быть полностью объективной, а если она не является полностью объективной, то и объективной стоимости компании нет. Есть лишь оценка стоимости, выполненная с разной степенью достоверности и приемлемая для сторон в конкретный момент времени.

Это отнюдь не означает, что стоимость не надо рассчитывать по формулам, проводить дью-дилидженс — наоборот, это обязательно надо делать, но полученные цифры (и данные) стоит воспринимать лишь как маркеры стоимости, которые нужно знать и использовать в аргументации своей позиции. Если оценка стоимости нужна для совершения сделки между продавцом и покупателем, продавец всегда будет хотеть продать компанию дороже, а покупатель — купить дешевле: как минимум одна сторона, вероятно, будет не совсем довольна. Но потенциальный покупатель является более важным лицом, он будет работать с купленной компанией, развивать ее, он платит цену за компанию (если он не захочет, то ее не купит), поэтому именно он должен иметь ясный план: зачем ему нужна компания, на каких рынках он будет работать, какие дополнительные средства (кроме средств, затраченных на покупку) ему понадобятся, каких результатов он должен достичь и в какие сроки. Поэтому можно сказать, что расчет показателя стоимости — это теоретическая величина, рассчитываемая периодически владельцем бизнеса с определенными допущениями для того, чтобы по рассчитанным маркерам получить примерное представление о правильности движения компании, приращении вложенных средств, о примерных величинах средств, которые можно рассчитывать получить за разные доли владения компанией или за всю компанию, но это представление есть лишь теоретическое представление владельца о стоимости. Получив цифры-маркеры, он может прорабатывать аргументацию для того, чтобы убедить потенциальных покупателей (или инвесторов) войти в компанию. Потенциальный покупатель (инвестор), принимая во внимание свои мотивы, проводя на основании известной информации свою оценку возможной стоимости компании, дью-дилидженс, также получает маркеры различных показателей, как рассчитанных теоретически, так и из документов, и вырабатывает аргументацию исходя из своих мотивов. Показатели стоимости продавца и покупателя, как правило, не совпадают.

Проверить, насколько виртуальное представление о стоимости соответствует реальному, можно только выйдя на рынок для предложения акций (долей) компании на продажу покупателям (инвесторам). И лишь цена, указанная в юридически обязывающем, направленном со стороны покупателя официальном предложении о покупке акций (долей), и будет стоимостью компании (или ее долей) в настоящий момент времени.

Можно предложить следующее определение стоимости:

Стоимость — это выраженная в денежном эквиваленте согласованная оценка компании инвесторами, покупателями и консультантами (профессиональными участниками) финансового рынка, возможная, по их мнению, на текущий момент, исходя из всей полноты находящейся в открытом доступе информации о компании, включающей в себя финансовые и нефинансовые факторы, оценку перспектив развития компании (идеи бизнеса и возможностей его масштабирования), прогноз будущего денежного потока, а также оценку внешней среды и развитость финансовой инфраструктуры, выраженную в согласии инвестировать в компанию или направить обязывающее предложение о покупке части либо всей компании.

Рассмотрим вопрос стоимости публичной или выходящей на IPO компании.

Прежде всего, надо отметить, что публичная компания всегда стоит дороже, чем непубличная, так как для того, чтобы стать публичной, компания должна пройти большой нелегкий путь, познакомив инвесторов с собой, раскрыв большой объем информации о себе как в рамках процедуры дью-дилидженс перед консультантами, так и на добровольных началах. Компания должна провести ревизию всех процедур и процессов, начиная от акционерной структуры и структур управления и заканчивая оформлением различной политики действий компании в определенных ситуациях. Компания исправляет (улучшает) моменты, которые, по мнению консультантов, не соответствуют лучшим практикам, статусу публичной компании или потенциально могут не понравиться инвесторам. За период подготовки к выходу на IPO компания избавляется от «скелетов в шкафу», проводит большую подготовительную работу в целом и надеется на хорошую оценку акций компании (а следовательно, и всей компании) рынком. Инвесторы, радуясь появлению нового эмитента и возможности разместить свободные средства в «новое имя», покупают акции компании либо во время первичного размещения, либо на вторичном рынке. Поскольку компания вышла на IPO, инвесторы считают, что она соответствует требованиям к публичным компаниям, так как консультанты и андеррайтеры должны проверить компанию и подготовить ее к выходу на рынок.

Именно большее число инвесторов и легкость, с которой они могут вложить средства в акции компании на организованном рынке ценных бумаг (и продать акции в дальнейшем), больший объем средств, которыми оперирует вся совокупность инвесторов (профессиональных участников) на организованном рынке ценных бумаг дают больший прирост стоимости (капитализации) компании по сравнению с фазой «непубличности». Количество предложений от потенциальных покупателей на доли (акции) компании, если она не публична, может исчисляться в лучшем случае единицами, количество компаний (инвесторов), которые могут позволить себе финансово купить компанию-цель, — очень мало. Малое количество информации о компании-цели, отсутствие транспарентности, отсутствие оценок эффективности бизнес-процессов и качества управления, возможное наличие «подводных камней» создают риски для потенциального покупателя, и это давит на цену, толкая ее вниз. В свою очередь, выходя на публичные рынки, компания получает доступ к гораздо большему количеству заинтересованных инвесторов, чей совокупный интерес и ликвидность толкают цену вверх.

Существуют два подхода касательно объективности цены компании на публичном (организованном) рынке.

Первый подход заключается в том, что котировка акций компании меняется каждый день по разным причинам (как зависящим от информации о деятельности компании, так и не зависящим напрямую от компании). Соответственно, инвесторы оценивают всю совокупность факторов: свою мотивацию, готовность совершать операции на открытом рынке, ситуацию в мире, в стране, пытаются прогнозировать развитие факторов, влияющих на рынок ценных бумаг в целом, получают информацию о деятельности компании и принимают решение о покупке (или продаже) акций компании. Общая совокупность интерпретаций развития ситуации каждым из инвесторов дает котировку стоимости акции компании в каждый конкретный момент времени, которая при умножении цены акции на количество акций дает общую стоимость компании (капитализацию) в каждый момент времени. Поскольку публичная компания стоит всегда больше, чем непубличная, а инвесторы совершают юридически обязывающие действия с акциями компании, исходя из всей совокупной информации, доступной инвесторам в каждый момент времени, то, согласно первому подходу, цена компании на открытом организованном рынке в каждый момент времени и есть объективная цена компании.

Второй подход заключается в том, что у любой компании есть фундаментальная цена, исходя из ее финансовых показателей, масштаба бизнеса, оценки показателей стоимости, выраженных в натуральных единицах, а также исходя из сравнения с аналогичными компаниями в отрасли — как в стране, так и в мире, — и если компания с аналогичными показателями стоит выше, то совокупность сравнения средних стоимостей компаний позволит рассчитать примерную (фундаментальную) стоимость компании в зависимости от ее реального денежного потока, потенциального денежного потока, цен на сырье и готовую продукцию в текущий момент и прогноз их значений в будущем, капитальных инвестиционных затрат компаний как в текущем периоде, так и в будущем, уровня текущего долга, способности его обслуживания без влияния на основные бизнес-процессы, прогноза изменения величин долга компании в будущем. Соответственно, цена на акции компании, сформированная на организованном рынке, рассматривается как отличающаяся от фундаментальной, а следовательно, необъективная, но стремящаяся к объективной. Сторонники такого подхода говорят о том, что поведением инвесторов движут факторы субъективные, в большинстве своем не относящиеся к компании: общее состояние рынка, «аппетит к риску», общая ликвидность рынка, ожидания, само финансовое состояние инвесторов-игроков, поток новостей, где акцент делается лишь на некоторых, соответствующих ожиданиям рынка в текущий момент времени, общая развитость финансового рынка во всей своей совокупности. Кроме того, существуют различные мультипликаторы, применяемые к компаниям, коэффициенты риска на страну, в которой зарегистрирована компания и на организованном рынке которой она котируется. Эти коэффициенты, мультипликаторы устанавливаются консультантами, профессиональными участниками рынка непрозрачно, а значит, субъективно, но они принимаются участниками рынка по умолчанию и используются до тех пор, пока очередной лидер мнений не пересчитает мультипликаторы и коэффициенты: его репутация и опыт будут способствовать тому, что его мнение (расчет) относительно коэффициентов примут другие участники рынка.

Соответственно, сторонники второго подхода говорят о том, что цена на организованном рынке в любой момент времени не является объективной, объективная цена не может меняться каждый час, и существует некая стоимость, куда в итоге через промежуток времени (или никогда) должна прийти цена на акцию компании (и соответственно, стоимость всей компании).

Весь вопрос в том, за счет чего формируется цена компании-аналога или компании-эталона. Допустим, есть объективные показатели выпуска (продаж) в натуральных единицах (объективная составляющая), есть доля рынка в определенной географической локации (зная объем рынка в этой локации и объем продаж за текущий период, можно вычислить долю рынка на текущий момент — объективный показатель), цена на товар (субъективный показатель), прогноз развития рынка (субъективный показатель с различной степенью объективности и вероятности), прогноз продаж (субъективный показатель с различной степенью объективности и вероятности). Есть также показатели компании-аналога и компании-эталона, которые сформированы лидерами мнений, консультантами на рынке: мультипликатор отрасли (а почему применяется именно такой?), коэффициент странового риска (а почему именно такой?). На цену товара, производимого оцениваемой компанией, можно влиять, если товар биржевой и / или у него есть товары-аналоги. Также на цену на акцию компании-аналога или компании-эталона влияет общая развитость финансового и фондового рынков, их инфраструктуры и общий объем средств в системе.

Иными словами, а почему мы должны считать, что цена компании-аналога или компании-эталона является объективной, почему она именно такая, а не меньшая?

Цена — это эквивалент денежной стоимости информации о рынке в целом во всей совокупности факторов, влияющих на принятие решения о совершении сделки в текущий момент времени участниками финансового рынка, устанавливаемый в результате совместных действий всей суммой участников, каждый из которых действует, имея всю полноту информации, доступной также и всем другим участникам рынка, и формируя собственное мнение о величине данного эквивалента в будущем.

Любой владелец компании, наблюдая за ее котировками, должен помнить, что цена (а следовательно, и стоимость) может не только расти, но и снижаться. Наличие множества мотиваций у инвесторов (являющихся субъективными факторами для компании, о чьей стоимости идет речь), а также внешних факторов (законодательных, политических, развития рынка и его инфраструктуры), на которые владелец компании повлиять не может, но которые инвесторы должны закладывать в цену компании (а следовательно, определять стоимость компании на текущий момент), позволяет говорить об отсутствии объективной стоимости компании.

Глава 2. Функционирование финансовых рынков

Рассмотрим, как действуют финансовые рынки сегодня, какие факторы на них влияют.

Прежде всего, на текущий момент мир — финансовоцентричен, то есть именно финансы и финансовый сектор влияют на жизнь каждого человека, каждой компании, каждой страны.

В мире наблюдается ускоренная эмиссия денежных средств каждой страной, но в большинстве своем эмиссия денежных средств в стране влияет только на саму страну и опосредованно на ее соседей. Однако валюты части стран являются валютами международных расчетов, и их влияние значительно выше. Валюты части стран являются региональными (юань КНР, российский рубль, британский фунт стерлингов, швейцарский франк, австралийский доллар, ранд ЮАР), а три валюты являются мировыми, так как две страны и международная организация, их эмитирующие, являются мировыми эмиссионными центрами: это доллар США, евро и японская иена. Эти валюты дают возможность своим эмитентам пользоваться благами получения эмиссионного дохода.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.