Бесплатный фрагмент - Личные финансы: научи деньги работать

Предисловие

В школе детей учат многим дисциплинам, помогающим ориентироваться в окружающем мире и успешно взаимодействовать с ним: языкам, математике, физике, биологии… В дальнейшем, когда человек вырастает и начинает понимать, что ему интересно в жизни, выбирает специализацию в вузе, накопленные основные знания из школы начинают превращаться во что-то, осмысленное и практическое. Химия плюс биология равно медицина. Математика плюс физика равно, например, машиностроение, и т. д. А остальные знания остаются, как правило, на базовом уровне, если только их не начнут развивать в качестве хобби.

Что же с финансами? Их обычно не преподают в школе. В общем-то, во взрослой жизни человек остается даже без базовых знаний, без ориентира в мире личных финансов, что приводит иногда к катастрофическим последствиям: огромным долгам, проигранным машинам и квартирам, потерянному здоровью, бедности и прочим неприятностям.

Более того, даже профессиональных экономистов и финансистов в институтах тоже не учат управлять личными финансами. У меня есть много знакомых экономистов, живущих от зарплаты до зарплаты (при этом зарплаты у них далеко не самые маленькие). В общем, лишь немногие мои знакомые ведут хоть какой-то личный бюджет или учет движения денег.

Из этих предпосылок родилась идея этой книги. Понятно, что в одном небольшом учебнике нельзя собрать все советы, разобрать все возможные аспекты многогранной науки. Но дать основные направления движения, снять большую часть стразов и сомнений, развенчать самые распространенные мифы — это возможно. С этой целью и была написана эта книга.

Для простоты восприятия она разбита на много довольно коротких кусков: историй, заметок, мыслей, призванных донести ту или иную важную мысль за один раз. Никаких мудреных определений, сложных в понимании формул или глубоко научных объяснений: все рассчитано на простого человека, обладающего базовыми знаниями математики (на уровне 3—5 классов школы).

Но важно помнить, что информация сама по себе ничего не дает, изменения могут произойти только тогда, когда знания будут применены на практике. Книга — это всего лишь набор слов, до тех пор, пока идеи из нее не начнут претворяться в жизнь.

Поэтому, если тебе действительно важно улучшить свою жизнь, не заканчивай получение знаний о личных финансах этой книгой. Следует продолжить получение и улучшение навыка на практике, а также через более подробное изучение узкоспециализированной литературы.

Зачем управлять личными финансами

Что из себя представляет управление финансами?

Управление личными финансами… Красивый термин, который стал популярным относительно недавно, и в каком-то смысле даже хипстерский. Поясню.

По большому счету, управления личными финансами, скажем, в СССР не существовало как понятия.

Во-первых, управлять было особо нечем, а во-вторых, все управление заключалось в упорной работе, регулярных повышениях на своем предприятии и умении дожить от зарплаты до зарплаты. За все остальное отвечало государство: оно следило за тем, чтобы всем всего хватало, у всех всего было более или менее поровну, а еще чтобы все постоянно были заняты работой.

Потом «появилась» рыночная экономика, а вместе с ней куча разных терминов родом из «более развитых стран». Фондовые рынки, кредитные карты, фьючерсы, форекс, опционы, финансовый менеджмент, оффшоры, личные финансы… В общем, целый набор непонятных, но очень «крутых» слов, за каждым из которых непременно рисовались картинки богатства, благополучия, райских островов, красивых машин и беззаботной жизни до самой старости.

Давайте будем честными сами с собой. Никто не хочет управлять финансами просто ради того, чтобы «еще чем-нибудь поуправлять».

В конце концов, деньги — это не радиоуправляемый вертолет и не Феррари. Никто (или почти никто) не получает дикого удовольствия от самого процесса «управления деньгами». Этот процесс всех интересует только ради одной цели — богатства. И именно богатство видится обычно людям за красивыми, хотя иногда совсем непонятными, терминами, связанными с финансами и деньгами. И очень часто в голове у человека эта связь становится очень прямолинейной. Хочешь больше денег? Займись управлением финансами. Ну или форексом. Или Опционами. Ну, в смысле, все деньги — там, в «финансовой сфере», а «работая на дядю» сыт не будешь.

Таким образом, мы подошли к сути того, ради чего вообще людям приходится заниматься управлением личными финансами: ради увеличения собственного благосостояния.

То есть, твердо решив изучить тему и внедрить в свою повседневную жизнь все принципы грамотного управления деньгами, мы надеемся на то, что у нас в собственности будет больше денег, вещей, машин, еды и т. д.

Самые внимательные могут заметить, что, вообще говоря, цель «увеличение благосостояния» очень напоминает основную цель деятельности любой коммерческой организации. Действительно, коммерческие фирмы, вне зависимости от рода деятельности, открываются ради одной цели: улучшить финансовое положение собственников бизнеса. И финансовый менеджмент в фирме преследует ровно ту же цель, что и любой человек, желающий управлять своими деньгами. А, значит, изобретать велосипед смысла нет — в управлении личными финансами можно использовать те же подходы, что и в коммерческих фирмах.

В любой фирме (а также в любом государстве и в любой семье) управление финансами — это цикличный процесс, состоящий из трех повторяющихся этапов:

— планирование;

— контроль и учет;

— анализ достигнутых результатов.

И именно здесь обычно происходит разочарование. Никакого тебе азарта, никаких секретных техник тибетских монахов, никакой волшебной таблетки, чтобы «однажды выпил и стало хорошо». Просто скучная, монотонная работа, да еще и непонятно, на каком именно этапе должно стать больше денег.

Но это правда лишь отчасти. На самом деле, «секретных техник» достаточно много (как работающих, так и откровенно «ловушек для лохов»), азарта очень часто хоть отбавляй, а когда появляются первые результаты, то и вовсе мотивация становится очевидной. Так что управление финансами — это как кататься на велосипеде. В общем-то, просто монотонно крутишь педали, но достаточно попробовать и научиться, как потом за уши не оттянешь.

Немного финансовой статистики

По разным опросам, от 20% до 40% населения имеют хоть какие-то накопления. Иными словами, 60—80% россиян не имеют вообще никакой «финансовой подушки», живут от зарплаты до зарплаты.

При этом, по другим опросам, около 60—70% (какое совпадение!) россиян имеют непогашенные кредиты. В одном из регионов (Республика Алтай) непогашенные кредиты имеют 99% работающего населения.

В 2016 году россияне заплатили банкам 1,8 триллиона рублей процентов по кредитам (не всего платежей по кредитам, а именно процентов!). Это 2% ВВП страны. Это вдвое больше бюджетных расходов России на ЖКХ. Причем около половины выдаваемых кредитов — это кредиты «до получки», т.е. на короткие сроки и суммы, не превышающие размер одной зарплаты человека.

Смотри, какая интересная штука получается. Т.е. в течение года откладывать на депозит (или хотя бы под подушку) 10% своего дохода, чтобы по итогам года иметь «про запас» сумму в размере своей зарплаты — это нереально. А вот постоянно брать кредиты (и тратить на их выплату 20—50% своей зарплаты), быть кому-то должным, бегать от банкиров, требующих вернуть свои законные деньги и менять номера телефонов, защищаясь от коллекторов — это мы всегда готовы. Поистине, «умом Россию не понять»!

В чем же дело? Отсутствии элементарной финансовой грамотности и неумении пользоваться калькулятором? Отсутствием дисциплины? Постоянным желанием «жить на широкую ногу» и казаться богаче, чем ты есть?

А ведь многих проблем с деньгами можно легко избежать, простой ежедневной работой (отнимающей намного меньше сил и времени, чем стояние в очередях для взятия, а потом погашения кредита и беготни от коллекторов):

— Считай. Считай, сколько ты тратишь на проценты по кредитам. За этот год, за все время (только в обморок не упади, когда впервые осознаешь эту цифру и представишь, сколько бы ты сейчас мог купить, не отдай ты эти деньги банкирам). Считай, сколько тратишь на чипсы, сигареты, пиво, жвачку. На все те не самые полезные, не особо приносящие удовольствие, но довольно обременительные финансово вещи.

— Планируй. Пойми, что если тебе сейчас пришлось взять кредит, чтобы расплатиться с предыдущим, то в следующем месяце тебе придется сделать то же самое. Если твои ботинки в конце лета износились, то следующим летом их придется снова обновлять. Если ты покупаешь машину, то тебе придется еще тратить деньги на страховку, бензин, техобслуживание и «переобувку» дважды в год. И не надо каждый раз делать вид, что «зима подкралась неожиданно, а у меня пуховик уже весь рваный». Зима пришла в конце года, как и должна была, это просто ты ничего не спланировал.

— Контролируй. Да, пиво вкусное. Да, ты взрослый человек и «можешь себе позволить» погулять с друзьями в ресторане. Да, бездомных котят жалко и хочется приютить каждого. Но если ты себя прокормить не можешь без кредитов, то чем ты будешь кормить тех, кого приручил? Всегда взвешивай пользу, которую ты получишь от покупки, и затраты, которые ты понесешь.

Эти советы несложные, но они очень помогают вырваться из порочного круга долгов, кредитов и займов. И, заметь, совсем не надо как-то жутко себе в чем-то отказывать! Просто отказать себе в чем-то небольшом сегодня гораздо выгоднее, чем завтра заплатить тройную цену банкам и микрофинансовым организациям!

Живи счастливо и богато!

Финансовая матрица

Ты наверняка смотрел или хотя бы знаешь, о чем фильм «Матрица». В свое время он стал настолько популярен, что часто становится именем нарицательным, обозначая некоторый набор обычаев, традиций или просто автоматических действий, которые уже вошли в подсознание многих людей и которые с трудом могут контролироваться. При этом, часто, такие действия оказываются, мягко говоря, не самыми эффективными (а фактически — совершенно ненужными, неэффективными и негативно влияющими на нашу жизнь).

Список ниже придуман не мной: он уже давно «гуляет» по сети Интернет, многие блогеры его перепечатывают с той или иной частотой. Но он настолько интересен и важен с точки зрения попытки взглянуть на себя со стороны, что я не мог не привести его здесь.

1. Кредитные карты

Петя Клюшкин получает 30 тысяч рублей в месяц. Также у него есть несколько кредитных карточек с общим долгом в 100 тысяч рублей. За обслуживание этого кредита Петя ежемесячно платит банкам десять процентов от своей зарплаты: три тысячи.

Получается почти церковная десятина. Если бы Петя поклонялся Золотому Тельцу, его бы, возможно, такая ситуация и устраивала бы. Однако Петя молится иным богам, а свои банки тихо ненавидит за ежемесячное вымогательство денег.

При этом потихоньку выплатить кредит и перестать выплачивать дань ростовщикам Петя не может. Во-первых, его плотно держит на крючке такой приём как «минимальный платёж»: если Петя перестанет тратить деньги с кредиток, ему придётся в течение нескольких месяцев жить на половину зарплаты, чего он себе позволить не может.

А во-вторых, вокруг столько соблазнов, столько вещей-которые-можно-купить-за-деньги… что Петя не видит иного выхода, кроме как продолжать год за годом кормить жирующие на его беде банки.

Забавный факт: Петя давно уже мечтает о собственном бизнесе, при этом рентабельность в тридцать процентов годовых его более чем устроила бы. Однако организовать абсолютно железный гешефт — выплатить банкам долг и начать класть проценты по кредиту себе в карман — Петя не может. Матрица не разрешает.

2. Автомобили

Коля Пятачков любит автомобили. Раньше он ездил на метро, потом скопил денег на жигули. Сейчас перемещается на взятом в кредит «Лансере». Денег у него в обрез, часто приходится экономить на самом важном, типа отпуска или врачей. Но жизни без своего автомобиля Коля уже не представляет.

Ему надо отдавать кредит за машину, расплачиваться за втюханное дилером дополнительное оборудование и несуразно дорогую страховку. Ему надо решать кучу мелких проблем с парковкой, с царапинами, с заменой расходников и с гарантийным ремонтом. Ему надо раз в сезон менять резину и три раза в неделю заливать себе полный бак.

Коля, в принципе, не жалуется. Каждый отдельный денежный впрыск в машину вполне посилен. Вот только если бы Коля тщательно подсчитал стоимость владения своим сокровищем, он бы выяснил, что узкоглазый четвероколёсный «друг» ежемесячно пожирает треть его зарплаты и половину его свободного времени.

Мог бы Коля купить себе вместо «Лансера» старую добрую «Ладу Зубило», чтобы не заморачиваться вообще ни КАСКО, ни ржавчиной/царапинами, ни дорогими запчастями? Чтобы бросать машину где угодно, и чтобы чиниться за мелкий прайс в хорошем сервисе рядом с домом, без бумажной возни и без очередей?

Наверное, мог бы. Но если вы скажете Коле, что он выбрал себе машину не по уровню, Коля даже не будет посылать вас в задницу с вашими советами. Коля просто сделает удивлённые глаза и покрутит пальцем у виска.

3. Благотворительность

Витя Печёночкин — хороший парень, у него куча друзей. Дружба — это круглосуточно, поэтому он постоянно всем помогает. Встретить тёщу соседа из аэропорта, подсобить племяннику с рефератом, помочь Мариночке из расчётного отдела с автомобилем, потаскать мебель знакомому по гаражу… Не забывает Витя и про узы крови. Все родственники могут твёрдо на него рассчитывать. Витя никогда не отказывается помочь.

Нет, с Витей расплачиваются. Иногда ему говорят спасибо, иногда подкармливают вчерашними котлетами, иногда целуют в щёку или жмут в руку. Но если Витя откроет ежедневник и подсчитает — сколько времени он тратит лично на себя, а сколько — на родственников и друзей, ему поплохеет. Так как он увидит, что давно уже превратился в бесплатного лакея, которого пользуют в хвост и гриву все, кому не лень.

Конечно же, Витя думает, будто услуги — это дорога с двусторонним движением. Сейчас он помог, а завтра ему помогут… Только вот какая штука: самому Вите ничего не требуется. Он как-то сам решает свои проблемы, никого не напрягая. А те люди, за помощью к которым Витя раз в пару лет всё же обращается, относятся к той категории его знакомых, которая никогда не использовала его в качестве бесплатной рабочей силы.

4. Потогонная контора

Маша Пузикова работает по двенадцать часов в день, шесть дней в неделю. В воскресенье начальство обычно разрешает ей отдохнуть… или хотя бы уйти с работы пораньше. Платят Маше мало, зарплату постоянно задерживают. На Машу часто кричат, Машу постоянно несправедливо обвиняют в том, что она не успела исправить чужие ошибки. У Маши никогда нет ни денег, ни времени. Она постоянно носится в запарке и пытается решить сразу несколько перезревших проблем.

Наверное, если бы Маша взяла отпуск, слетала бы на море, подумала о жизни своей — она бы приняла правильное решение и уволилась бы. Но начальник у неё не такой дурак, чтобы дать своей рабыне хотя бы две свободных недели. Он отлично понимает: если Маша начнёт думать, сравнивать, искать другие варианты — она тут же от него уйдёт. Поэтому начальник и загружает Машу до предела, чтобы у неё к вечеру не оставалось сил даже пошариться пятнадцать минут по сайтам с вакансиями.

Конечно, Маша всегда может хлопнуть дверью и гордо цокать каблучками в никуда… да только вы же помните — платят ей мало и нерегулярно. Маша всегда в долгах, у неё банально нет возможности прожить в поисках новой работы хотя бы месяц-другой.

5. Недосып

Оля Головоластная спит по шесть часов день. Иногда — по пять часов. Проснулась, хлопнула кофе, и давай суетиться до самой ночи.

Другая девушка на её месте давно бы уже задумалась о том, что как-то неправильно живёт. Но Оля вот уже много лет не высыпается, и думать она уже давно отучилась. Когда у Оли выпадают свободные полчаса, она наливает себе очередную чашку какой-нибудь бодрящей бурды и… садится тупить. Смотрит телевизор, втыкает в Интернет, просто глядит осоловевшими глазами в стену и гоняет по кругу пустые мысли.

Со стороны кажется, будто выйти из этого порочного круга очень просто. Надо просто взять себе за правило нырять под одеяло ровно в двенадцать ночи. Пара недель восьмичасового сна, и Олю будет не узнать. Она станет спокойной и доброй, перестанет гавкать на людей и начнёт всё успевать.

Но… чтобы в ритме вальса переделать все дела к одиннадцати вечера надо совершить над собой некислое волевое усилие. А на такое усилие сонная Оля, увы, не способна.

Невыспавшаяся Оля будет ежедневно тратить несколько часов на разного рода бессмысленную ерунду. Из-за этих потерянных часов Оля будет ежедневно ложиться не в двенадцать, а в два. А в восемь утра — как бы ни было тяжко — ей придётся расклеивать полные песка глаза и копытить на работу.

6. Дорогие вещи

Глеб Щерблюнич не настолько богат, чтобы покупать дешёвые вещи. Точнее, он вообще не богат. Глеб — нищеброд, и денег у него часто не хватает даже на чашку дымящегося кофе в автомате этажом ниже его офиса.

Однако говорить «отстаньте, это для меня слишком дорого» Глеб не умеет. Из-за этого он постоянно покупает себе вещи, при виде которых даже у гораздо более обеспеченного человека на горле немедленно смыкаются холодные зелёные лапки.

Кожаная куртка ценой в две зарплаты? Я не настолько богат, чтобы покупать дешёвые вещи. И плевать, что в размерах и фасонах Глеб не разбирается, из-за чего выглядит в этой куртке как брат скупщика краденого.

Ноутбук последней модели за восемьдесят тысяч рублей? Я не настолько богат, чтобы покупать дешёвые вещи. Возьму кредит под безумные проценты, буду два года питаться овсяной кашей с солью и ездить зайцем на метро, но зато смотреть смешные картинки в интернете я буду с красивого серебристого ноутбука.

Спрашивается, и чего бы Глебу не быть поскромнее, и не покупать себе вещи чуть похуже, но в десять раз дешевле?

Да всё просто. Глеб ленится потратить три часа времени, чтобы посравнивать цены и характеристики, чтобы просчитать плюсы и минусы покупки. Ему проще кавалерийски рубануть рукой и сказать «я решил, покупаю». Кроме того, несмотря на дырявые ботинки и заклеенные изолентой очки, Глеб почему-то стесняется сообщать продавцам, что он нищеброд.

7. Ремонт

Клава Загребрюк считает, что квартиры в России слишком дорогие. Одни небеса знают, каких усилий ей и её семье стоила эта новая двухкомнатная квартира. Теперь Клава делает в квартире ремонт.

Возьмём, например, кухню.

Можно пойти в строительный магазин и купить там самую дешёвую кухню, тысяч так за восемь рублей. За эти деньги Клава получит несколько убогих шкафчиков из ЛДСП, пусть безо всяких претензий на дизайн, но всё же умеющих хранить внутри себя тарелки и кастрюли.

Можно пойти к шведам в ИКЕА и выбрать себе уже что-нибудь поприличнее, тысяч так за пятьдесят. Качество, конечно, будет не фонтан, но, если найти хорошего сборщика, который потратит несколько дней на доводку изделий прижимистых шведов до ума, получится вполне себе даже симпатично.

Можно навестить какую-нибудь нашу мебельную фабрику и выбрать из каталога кухню под заказ. Это будет уже тысяч двести, но зато подружки Клавы будут одобрительно цокать языками при виде подсветки внутри шкафчиков и синусоидного карниза над пылесборными декоративными полочками.

Можно зайти в салон итальянской мебели и поддаться скромному обаянию буржуазии. Там цены на кухни начинаются где-то от одного миллиона, но если немного повезёт, можно будет отхватить что-нибудь из старой коллекции с огромной скидкой…

Спрашивается, какого хлора Клава при всём богатстве выбора купила кухню за шестьсот тысяч рублей? Это же годовая (!) её с мужем зарплата. При этом никаких накоплений в семье не намечается, им и так пришлось занимать, чтобы завершить ремонт к зиме.

Нет, я понимаю, кухня — это важно, кухня — это надолго, Италия — это качество… Но если Клава не могла никак повлиять на цену квартиры, то вот хотя бы цена ремонта была в её власти? Вот серьёзно, если бы Клава потратила на ремонт не два миллиона, а двести тысяч рублей — что, сэкономленные три года работы не окупили бы ей моральных страданий от вида дешёвой плитки и тонкого ламината?

8. Нытьё

Егор Оскопчик постоянно рассказывает знакомым истории, одну просто удивительнее другой. Про кризис. Про какую-то политоту, митинги. Егор вечно на взводе, у него постоянно кто-то неправ: то начальник, то гаишник, то всенародно избранный президент Российской Федерации.

Конечно, мы живём в свободной стране, и Егор имеет право в кругу друзей обкладывать гениталиями кого угодно… но ведь Егор постоянно страдает из-за чужих проблем. Привычка лезть в чужие проблемы регулярно заставляет его чувствовать гнетущее бессилие, осознавать, что где-то что-то плохо, а он не может ничего изменить.

Если бы Егору кто-нибудь объяснил, что наш мир устроен несправедливо, и что единственный способ сделать его лучше — начать с самого себя, Егор, наверное, давно бы уже был на какой-нибудь руководящей должности. Мозги и руки у Егора на месте, энергия из него так и прёт.

Вот только Егор, к сожалению, предпочитает тратить свою неистощимую энергию не на созидательную деятельность, а на обличение и наказание людей, которые — по мнению Егора — ведут себя неправильно.

Сам себя Егор считает хорошо приспособленным к жизни человеком: он умеет скандалить и стоять на своём, может при случае даже в морду дать. Друзья же смотрят на Егора с плохо скрываемой жалостью. Так как Егор постоянно вляпывается на ровном месте то в скандалы, то в драки, то даже в какие-то нелепые суды.

9. Нежелание учиться

Даша Гундогубова потратила десять лет на школу и шесть лет на институт. Страшно подсчитать, сколько десятков тысяч часов она провела в пыльных аудиториях, напряжённо вслушиваясь в заунывное бормотание косноязычных педагогов. Даша гордится своим синим дипломом и никогда не упускает случая похвастаться громкими буквами учебного заведения, в котором ей довелось высиживать свой срок.

Вместе с тем, Даше лень потратить один день, чтобы научиться нормально работать в Ворде. Из-за этого она делает документы очень долго, при этом результат получается обычно коряв и непригляден. Даша не видит в этом никакой проблемы. Начальство же несправедливо считает Дашу дурой, и платит ей в два раза меньше, чем куда как менее смышлёной Кате. Так Катя, хоть и не хватает звёзд с неба, Ворд таки освоила на приличном уровне и оформляет документы быстро и красиво.

Ещё Даше лень потратить несколько вечеров, чтобы закончить курсы вождения. Поэтому Даша не чувствует габаритов своей красивой машинки, паркуется по 10 минут там, где умелый водитель запарковался бы за несколько секунд, и не реже чем раз в полгода попадает в нелепейшие аварии.

До кучи у Даши очень туго открывается замок на входной двери. Каждый вечер Даша подолгу шерудит в нём ключом, вздрагивая от каждого шороха в парадной и надавливая на ключ с разных сторон. При этом потратить пять минут времени и найти решение проблемы в Интернете в голову Даше даже не приходит.

К сожалению, в момент выдачи диплома Даше забыли сказать, что халява кончилась, и что обязанность заставлять себя учиться теперь возложена лично на неё.

10. Этанольная петля

Юра Скоблеплюхин периодически смотрит в зеркало и думает, что надо бы, наконец, записаться в тренажёрный зал: убрать пивной животик и взбодрить мышцы гирями-гантелями. Однако Юра работает пять дней в неделю, а после работы выпивает кружку-другую разбавленного этанола.

Он вовсе не алкоголик: Юра верит, что спирт в малых дозах если не полезен, то хотя бы не особо вреден.

Однако работа и алкоголь так хорошо структурируют его время, что записаться в тренажёрный зал ему решительно некогда, да и сил после подвигов трудовых на подвиги спортивные уже не остаётся.

Острых причин менять ритм своей жизни у Юры нет. Просто Юра выглядит на пятнадцать лет старше своего возраста и всё время чувствует себя слегка паршиво… но в целом всё ок. Матрица держит Юру стальной хваткой. Шансов сорвать со своего горла её пальцы у Юры, прямо скажем, немного.

11. Плохие зубы

Гриша Снегиряк совершенно не страдает от зубной боли. Он знает, что у него глубокий кариес на четырнадцати зубах… но вот конкретно сейчас ничего не болит и визит к стоматологу, вроде как, можно пока отложить.

Гриша понимает, что кариес — это не насморк, сам по себе он не пройдёт. Гриша понимает, что вставлять протезы — это не только долго и больно, но и дорого. Гриша понимает, что затягивать с визитом к стоматологу не стоит.

Но у него сейчас столько разных дел, и у него сейчас столько срочных трат… Ну, вылечит Гриша сейчас один зуб. И что изменится? Ведь останется ещё тринадцать больных.

Матрица редко оставляет своим рабам силы заботиться о здоровье. Матрица требует от рабов сначала расплатиться по её счетам.

12. Свадьбы и дни рождения

Алиса Скотинёнок выходит замуж. Алиса работает помощником менеджера, её избранник — младшим инженером технической поддержки. Бюджет свежесозданной семьи — сорок тысяч рублей в месяц.

Бюджет свадьбы — пятьсот тысяч.

Почему бы Алисе не расписаться тихо в ЗАГСе и не поехать отмечать обмен кольцами вдвоём с супругом в какой-нибудь тихий ресторанчик? Зачем ей этот петросянистый тамада, зачем ей эти позорные конкурсы, зачем ей эта толпа пьяного быдла, неуклюже топающая ногами под Верку Сердючку?

Зачем надо залезать в долги, разорять родителей, кормить и поить людей, которые, будем откровенны, вполне в состоянии поесть и выпить за свой счёт? Алиса ведь не дура и понимает, что, если она не будет устраивать свадьбу, никто на это и внимания не обратит: пожмут плечами и забудут на следующий день.

Причин спускать в никуда годовой доход семьи у Алисы две. Во-первых, так ей приказывает Матрица в лице наших обычаев и традиций. Во-вторых, Алисе хочется покрасоваться в белом платье, и Алиса считает, что год работы двух человек — вполне нормальная цена за несколько свадебных фотографий.

Конечно, защитники наивной девушки могли бы сказать сейчас, что свадьба бывает раз в жизни… Но ведь есть ещё дни рождения, похороны, отмечания Нового года. Сколько денег Алиса будет спускать ежегодно на эти бестолковые посиделки?

13. Мелкие расходы

Вася Жимобрюхов работает сантехником по вызову. Там тысяча, там две, здесь пятьсот рублей… в целом должен был бы получаться неплохой заработок. Однако в кошельке у Васи крайне редко скапливаются заметные суммы, он почти всегда на мели.

Почему?

Потому что Вася как зарабатывает деньги, так их и тратит: не считая. Пятьсот рублей на такси до дома. Тысяча рублей на обед в ресторане. Вроде как, работаешь и работаешь… а денег нет как нет.

Если бы Вася завёл себе блокнот и начал туда записывать все доходы и расходы, у него бы от ужаса зашевелились волосы на заднице. Вася бы увидел, что поесть в ресторане — это не жалкая тысяча за раз, как он думал, а пятьдесят тысяч в месяц, шестьсот тысяч в год. Вася бы увидел, что такси — это удобно и комфортно, но два месяца перемещений на маршрутках позволят ему купить новый компьютер, о котором он мечтает уже три года.

Однако, как и положено нормальному рабу Матрицы, считать деньги Вася не считает нужным.

14. Дорогая экономия

Дима Густицын вынужден экономить на еде. Он жрёт бомжпакеты: разводит их кипятком и с отвращением поедает пластмассовой вилкой. Иногда Дима себя балует, кушает покупные пельмени.

Хорошие макароны с нормальным мясом обошлись бы Диме дешевле, чем доширак с пельменями… однако Диме кто-то когда-то сказал, что доширак — это дёшево, а подсчитать с калькулятором, во сколько реально ему обходятся «дешёвые» вещи, Дима как-то не догадывается.

Дима уверен, будто деньги — это что-то мелкое и грязное, и что считают их только жлобы. При этом Диму не смущает тот факт, что нежелание разбираться в финансах регулярно заставляет его выступать в роли порядочной сволочи — не отдавая друзьям долги, например.

Примерно так, наверное, рассуждали в Средние века: аккуратный человек никогда не моет свою задницу: ведь касаться нечистот рукой, смывать их с тела — это такое позорное и недостойное занятие…

15. Реклама

Лена Вурдалакина пьёт колу, курит мальборо, жуёт стиморол и жрёт в три горла гамбугеры в МакДоналдсе. От неё всегда пахнет дольче габбана, а свой айфон Лена носит в сумке от луивиттон.

При этом Лена уверена, будто реклама на неё никак не действует, а больной желудок и пустой кошелёк — это её собственный выбор.

Хищные рыла с телеэкранов хором поддерживают Лену в её наивном заблуждении: «Ты свободный человек, Леночка, ты умная и красивая женщина, ты всегда абсолютно добровольно и независимо выбираешь, кому из нас ты покорно отнесёшь очередную свою зарплату».

И таких историй можно продолжать рассказывать сотнями… Ничего не напоминает? Нет ли среди твоих знакомых Даш и Лен со смешными говорящими фамилиями? А что, если посмотреть в зеркало? Конечно, нет. Только не ты. Только не с тобой.

В общем, все довольно просто. Первый шаг на пути к выходу из Матрицы — осознать, что она есть.

А дальше нужно получать знания и прививать себе новые, полезные привычки…

Заработок в Интернете без вложений и высокодоходные инвестиции

В последние годы люди часто ищут различные способы заработка (разумеется, желательно быстрого и без вложений) в Интернете. Часто предложения подобных инвестиций сами приходят к нам в электронные почтовые ящики, в личные сообщения в соцсетях и многочисленной рекламе на разных сайтах.

Но обывателю без специального финансового образования очень трудно разобраться: куда же лучше вложиться, чтобы можно было заработать быстро, стабильно, без риска, и чтобы это было ощутимо по деньгам. Давайте разбираться вместе, это, в общем, несложно.

Тема 1. Заработок без вложений.

В общем виде заработать совсем без вложений нельзя. Другое дело, что часто для заработка совсем необязательно вкладывать именно деньги. Инвестировать можно любые ресурсы, имеющиеся в наличии у человека. Разные авторы в литературе выделяют разные виды ресурсов, но, в целом, можно выделить 3 основных группы ресурсов:

— Деньги и другое имущество.

Это самый очевидный вид ресурсов. Имея некоторую сумму денег, всегда найдутся предложения, куда их можно вложить с той или иной доходностью. Иногда достаточно иметь какое-то другое имущество для получения дохода. Например, комнату в квартире можно сдавать в аренду и получать доход.

— Время и люди (а, точнее, человекочасы, человекодни и т.д.).

Большинство видов бизнеса и каких-либо проектов можно реализовать только при наличии свободных рук, способных выполнять работу. Устроиться куда-то на работу — это как раз предложение своего человеческого ресурса «свободных рук» в обмен на получение денег.

— Информация.

Имеется ввиду, разумеется, не любая информация, а недоступная широкому кругу лиц. Например, высокоспециализированные знания (полученные путем длительного обучения и получения обширного опыта) ценятся очень высоко. На инсайдерской информации (внутренняя информация фирмы, закрытая для общественности) часто можно заработать миллионы.

Как можно заметить, все эти ресурсы конвертируемы друг в друга. Например, при отсутствии времени на выполнение каких-то задач, можно нанять кого-то за деньги. Имея инсайдерскую информацию, ее можно продать так же за деньги. И так далее — вариантов много.

Проведи «инвентаризацию» своих ресурсов — что у тебя есть, что можно предложить кому-то для получения дохода? Неиспользуемый гараж? Свободные деньги? Свободное время? Если никаких ресурсов не вложить, дохода не получишь. Даже твоя почка — это тоже ресурс. Хотя я бы не рекомендовал пытаться использовать его не по прямому назначению…

Тема 2. Доходность и риск.

Часто можно услышать, что «доходность без риска не бывает», а «высокодоходные инвестиции — это высокорискованные инвестиции». Это кажется понятным и очевидным. Поэтому, скажем, если где-то предлагают инвестиции с доходностью, например, 60% — это сразу кажется хорошей инвестицией. Действительно, если банкиры предлагают по депозитам какие-то 5—8%, то почему бы не рискнуть ради гораздо большей прибыли, верно? Неверно.

Такие выводы возможны только от непонимания природы и размера рисков. В желании заработать наш мозг обычно рисует примерно такое объяснение риска:

«Если обещанная доходность 60%, то есть и высокий риск, связанный с ней. Например, есть очень высокая вероятность получить доходность ниже (т.е. 5%, 15% или даже 59%) обещанной. Также есть вероятность вовсе не получить доходность или даже понести какие-то потери.»

Проблема в следующем:

— Никакой «обещанной» доходности обычно нет, если разговор не о депозите в банке или предоставлении займа (т.е. выдачи кому-то займа под проценты, когда их размер жестко определен в договоре). И все эти цифры про 40-60-80% доходности — это:

— либо непонятно, за какой период, либо за какой-то определенный, наиболее доходный период в прошлом, который никак не гарантирует таких же результатов в будущем;

— или максимально возможная доходность в принципе, недостижимая на практике.

— Высокий риск при высоких доходах — это риск потери всех вложений, а не просто «неполучения дохода».

Таким образом, наиболее правильный подход в интерпретации высокого риска — это примерно следующее предположение:

«Процент потенциальной („обещанной“) доходности примерно равен шансу полной потери вложенных ресурсов. Т.е. если обещают доходность 80%, то с вероятностью 80% ты потеряешь все свои деньги. На оставшиеся 20% вероятности приходятся все остальные варианты: от неполной потери инвестиций, до максимальной прибыли в 80% от вложенных средств.»

Именно с таким пониманием риска следует подходить обывателю к различного рода предложениям заработка и инвестиций любому человеку, который не понимает сути проекта, в котором он собирается участвовать.

Тема 3. Здоровый скептицизм.

Если на улице к тебе подойдет неизвестный и предложит купить у тебя твою купюру 50 рублей в обмен на его купюру в 100 рублей — ты сразу согласишься на сделку или все-таки заподозришь неладное? С такими же сомнениями нужно подходить к любому неизвестному проекту, в котором тебе предлагают поучаствовать. Без понимания, кто является участниками проекта, в чем интерес каждого из участников и как каждый участник будет зарабатывать, слепо отдавать свои кровные деньги (равно как и просто тратить свое время и здоровье) — это очень глупый шаг.

Банальные примеры:

— Ты отдаешь деньги в банк, который обещает тебе доходность в 10% годовых. Банковская деятельность в целом довольно прозрачна и понятна — они берут у населения деньги под 10%, затем выдают кредиты нуждающимся под, скажем, 20%. Все в выигрыше: те, кому нужны деньги срочно, получили их в виде кредита, банк заработал на разнице между 10% и 20%, а ты заработал на том, что предоставил банку возможность пользоваться твоими деньгами. Т.е., по сути, просто дал взаймы на некоторый срок.

— Тебе предлагают новый вид заработка в Интернете, который только набирает популярность и обещает высокую доходность при низких или даже отсутствующих рисках. Например, вложение в золотые слитки, которые ты покупаешь на западной бирже (золото ведь почти безрисковый актив, правда?). Затем тебе дают партнерскую ссылку, по которой твои друзья также покупают себе золото на той же бирже. Как только таких друзей накопится 7 человек, ты получаешь свои 50% прибыли на вложенные деньги. Возможно даже есть фотография страхового полиса, гарантирующего выплаты.

Проблема второго примера в том, что, прикрываясь какими-то красивыми словами, вроде золотых слитков, западных бирж, страховых полисов и т. п. создается ощущение безрисковых вложений. Однако же любые подобные предложения, связанные с доходом, получаемым только после приглашения друзей, есть не что иное как финансовая пирамида, вроде МММ. И, если повезет, однажды такой доход действительно можно получить (если это не откровенные мошенники), но это никак не безрисковые вложения, т.к. любая финансовая пирамида всегда обречена на провал — это просто математический закон, который нельзя обойти и нарушить. И никакие золотые слитки (который никто никогда не получил на руки от финансовых пирамид), никакие фотографии страховок (ни одна страховая не будет реально влезать в страхование финансовых пирамид) не помогут.

Думай головой и вкладывай деньги только туда, где ты понимаешь всю схему заработка всех участников проекта. Не понимаешь? Читай умные книги (например, эту), разбирайся, задавай вопросы знающим (и незаинтересованным!) людям.

Если тебя мотивируют поступки и принципы поведения успешных людей, то вот тебе одна из цитат, которую приписывают Уоррену Баффетту (одному из богатейших людей планеты) — Никогда не инвестируй в те области, в которых ты не разбираешься.

Биткоины сейчас на пике моды, это правда. Но понимаешь ли ты, как работает вновь созданный рынок криптовалют? Если да, то вперед — к миллиардам!

Старость в радость и стакан воды

Как часто от людей можно услышать их опасения по поводу пресловутого «стакана воды в старости»? По моим наблюдениям — тем чаще, чем старше становится человек. Только поводы разные: то мужа/жены нет, поэтому стакан воды никто не подаст, потом детей нет, поэтому никто не подаст, а потом «внуки совсем не те пошли», тоже не подадут. И чем дальше, тем больше мыслей о том, что за водой ходить надо самому.

Или вот еще одна метафора. Будучи здоровым и адекватным человеком, когда бы Вы начали копать колодец: когда Вам захотелось пить или заранее? Видимо, заранее. А за какое время? Разумеется, желательно как можно раньше — ведь неизвестно, на какой глубине найдется вода: может, повезет через час до нее докопать, а, может, понадобится неделя.

К чему это все?

А вот подумай:

— Ты сейчас живешь от зарплаты до зарплаты. Привык тратить все, что есть. «Есть в кармане деньги — можно позволить себе их тратить».

— Твой доход уже увеличивался неоднократно, но вместе с ним и росли расходы. В итоге к концу месяца все так же остаешься на мели.

— Любые крупные покупки (кроме, разве что, еды и одежды) — в кредит, ибо если не в кредит, то просто неоткуда взять столько денег.

— Всегда ли будет так? Или ты надеешься на то, что однажды на тебя свалится огромная куча денег (наследство/бонус на работе/выигрыш в лотерее…) и сразу все наладится?

— И ты хочешь точно так же, как 95% населения, сначала все чаще жаловаться, что «нашим пенсионерам не на что жить, пока европейские и американские путешествуют на пенсии», а потом стать этим же пенсионером?

— Если ты уже сейчас знаешь, что рано или поздно тебе захочется пить (= захочется денег тогда, когда тебе вместо айфонов нужны будут лекарства и покой с удочкой в руках), почему ты не начинаешь уже сейчас рыть колодец?

Пойми, что на каждые 2 рубля, которые ты сейчас взял в долг у банка, ты отдашь ему сверху еще 1 рубль своих личных денег.

В то же время, каждый рубль, проинвестированный сейчас — это лишний рубль ежемесячного дохода в твоей старости.

Подумай, что тебе важнее: сейчас показаться круче, чем ты есть, покупая статусные игрушки, или знать, что ты на безбедную пенсию сможешь уйти тогда, когда захочешь (а не когда разрешит государство)? Купить пачку сигарет сейчас или кушать мясные стейки на пенсии? Снова по привычке обновить кредитную машину или к 60 годам объездить весь мир?

Будущее в твоих руках, и никто его у тебя отобрать не может, если у тебя сформированы правильные привычки. А жаловаться на вождей все могут, только это удовольствия не прибавляет. Я совсем не говорю о том, что дети не должны заботиться о своих родителях, совсем наоборот. Вопрос скорее в другом: а смогут ли? Где гарантии, что твой ребенок не пойдет по твоим стопам, не вылезая из кредитов? Где гарантии, что твой ребенок будет способен много зарабатывать (повезет с профессией, с работой, не пострадает в очередной кризис, не пошатнется его здоровье и т.д., и т.п.)? В жизни бывает слишком много непредсказуемых ситуаций, чтобы надеяться на кого-то другого, кроме себя.

Ведь есть же вероятность, что стакан воды тебе понадобится не в старости, а, скажем, через год. Ты уже решил, где будешь копать колодец?

Кто такой «богатый человек»?

Если когда-то разговор заходит о богатстве и богатых людях, то у каждого возникают свои ассоциации. Кто-то считает, что человек, зарабатывающий 100 тысяч рублей в месяц, — богач. Кто-то считает, что практически любой бизнесмен и богатый человек — это синонимы. Для кого-то показателем богатства является внешняя атрибутика: наличие большой квартиры, Мерседеса или Ролексов. Духовное богатство в расчет не берем — это вообще отдельная опера.

В целом, конечно, все индивидуально, но есть некоторые факторы, которые есть смысл выявить, чтобы понять, насколько тот или иной человек действительно может быть признан богатым.

Внешняя атрибутика.

Часы, машины, квартиры, костюмы — все вместе эти атрибуты иногда могут сказать что-то о человеке. Но, если подумать, такую логику можно развернуть в обратную сторону: что мешает приобрести несколько таких атрибутов, чтобы создать вокруг себя ореол успешности? Особенно, когда потребительские кредиты так распространены.

Так стоит ли слепо доверять одежде, кредитному автомобилю и копии швейцарских часов? Я знаю людей, которые, продолжая жить в однушке, берут в кредит автомобиль ценой с еще одну однушку, лишь бы «статус поднять».

Бизнесмен и богатство — синонимы?

Про эту тему уже много всего сказано и будет еще сказано много раз. Все дело в том, что статус «бизнесмена» очень часто наравне со строгим классическим костюмом вызывает стойкие ассоциации с успешным человеком, у которого свой кабинет в высотке площадью больше, чем твоя квартира, секретарша исключительно привлекательная девушка лет 25, а в подчинении находится пара тысяч человек.

Проблема в том, что это лишь образ небольшого числа действительно успешных бизнесменов, строивших свое дело порой десятками лет и в буквальном смысле убившими на это дело лучшие годы своей жизни. Большинство же бизнесменов — еще только в процессе. Зарабатывают часто меньше наемных сотрудников. У кого-то из них получится вырасти до «большого дяди», кто-то вернется на работу по найму. Как повезет. Но бизнесмен и богатство — это не всегда взаимосвязанные вещи.

Абсолютная величина доходов.

Людям свойственно сравнивать себя с другими. И очень часто кажется, что «вот если (когда) я буду зарабатывать вдвое больше, чем сейчас, то я ж вообще ни в чем себе отказывать не буду!». Но абсолютные значения дохода — это понятие сильно индивидуальное (более того, меняющееся по мере роста личного дохода).

Так уж сложилось, что большинству населения России доход в 100—150 тысяч рублей в месяц кажется просто огромным. А давайте взглянем на это с точки зрения, например, господина Миллера или Грефа? Это ж как надо споткнуться по жизни, чтобы окунуться в такую бедность, как жалкие 100 тысяч рублей в месяц?

Кроме того, обратите внимание, предложения о кредитах и ипотеке есть как для дешевых товаров (квартир за полмиллиона, машин за 200 тысяч), так и для дорогих (машин за несколько миллионов рублей, квартир за несколько десятков миллионов). И всегда есть люди, которые покупают вещи и недвижимость на деньги «из кармана» и в кредит. Всегда есть люди, имеющие доход в 10—15 тысяч рублей без долгов, и люди, не способные прожить без кредитов при доходе в полмиллиона рублей. Так разве это богатство?

Разница между доходами и расходами.

Все-таки наиболее очевидная вещь кроется в разнице между доходами и расходами: человек явно не может считаться богатым, если его доходы не превышают расходы. Потребности у всех разные, как и желания. Кому-то хочется просто прокормить свою семью, кто-то видит своё счастью исключительно в новом Гелендвагене. Но какая разница, какая у тебя машина, если сумма твоего долга превышает твой месячный доход? Если ты не обладаешь достаточной финансовой подушкой, чтобы прожить хотя бы год без зарплаты? Даже если ты зарабатываешь миллион в месяц, но, однажды, из-за очередного кризиса, потерял работу и остаешься на улице, потому что нечем оплатить долги — где же здесь богатство?

Кстати, интересная информация об американских «self-made» миллионерах (то есть миллионерах в первом поколении, самостоятельно заработавших свои миллионы долларов).

Как следует из исследований повадок американских миллионеров, главным принципом для них является экономия. Статистика показывает, что половина миллионеров никогда в жизни не платили больше $399 за костюм, $140 за пару обуви и $235 за наручные часы. Та же статистика раскрывает в деталях структуру расходов американских богачей. Так вот, самые экономные из них (а их около 10%) никогда в жизни не тратили больше чем $195 на костюм, $73 на пару обуви и $47 за наручные часы. Интереса заслуживает и автомобильный парк, находящийся в распоряжении миллионеров. Оказалось, что 50% из них купили последнюю машину не дороже чем за $24.800. И никогда не покупали дороже $29 тыс. Тем временем 20% миллионеров вообще никогда не покупали машину дороже $20 тыс. При этом большая часть из них водит довольно традиционные, отнюдь не престижные автомобили, а более трети миллионеров испытывают устойчивую тягу к подержанным машинам.

Миллионеров в США относительно много. 3,5% домашних хозяйств (семей) владеют личным состоянием, превышающим $1 млн. И более 80% из них являются миллионерами в первом поколении. И все же, почему они — скромны?

Большинство новых миллионеров делают состояние в самых традиционных и не обязательно престижных отраслях: бизнес по уборке помещений, ремонт офиса, дорожные работы, ветеринария, такси и пассажирские перевозки. Таким людям вовсе не обязательно дорого одеваться и разъезжать на роскошных машинах. А порой это попросту вредно, если только не относиться наплевательски к тому, что думают о них их же работники.

Образ сорящих деньгами миллионеров — не больше чем маркетинговый прием, призванный заставить обывателя платить за дорогие товары, оправдывая эти затраты «правильным» образом жизни. Капитал «нарабатывается» постепенно, из постоянной положительной разницы между доходами и расходами. Очень редко миллионерами становятся (и еще реже — остаются) благодаря стечению обстоятельств вроде лотереи или наследства. В большинстве случаев миллионеры — это те, кто постоянно наращивал свою «финансовую подушку».

Расскажу еще одну, личную историю, о которой почти никому до этого не говорил. Почти в самом начале моей карьеры, когда я зарабатывал меньше 100 тыс. рублей в месяц, мне вдруг предложили интересную работу с удвоением дохода. Никакого подвоха, кроме переезда в другой город, не было. Само собой, я согласился, ведь в тот момент я жил один, снимал квартиру, ходил в бары с друзьями, в общем, все по классике. Сводил концы с концами. Никаких накоплений, скорее постоянные, хоть и мелкие долги. Я прикинул, что увеличенный вдвое доход позволит мне очень быстро накопить почти на любую мою крупную потребность вроде машины, дорогого отпуска, шмоток и т. д.

Уже спустя пару месяцев, я заметил подвох… Денег я стал зарабатывать намного больше, а сбережения почему-то не появились. Само собой, никакого бюджета я тогда не вел, поэтому понять, куда деваются «лишние» деньги, я не мог. Понимал, что тупо трачу их на походы в рестораны и прочую ненужную чушь, но как-то не приходило мне в голову даже, что можно потратить ВСЕ деньги, ужиная в ресторанах и не считая сдачу в магазинах.

В общем, прожив такой «красивой» жизнью почти год, я так и остался у разбитого корыта. Никаких сбережений (к счастью, и никаких долгов), никакого имущества или тем более инвестиций. Гол как сокол. Вот тогда я и задумался крепко над тем, как мне стать богатым, если я все спускаю в течение месяца? Именно тогда мне впервые пришла в голову мысль, что очень легко можно спускать и миллион и десять, ничего не откладывая и не инвестируя в старость. В тот момент я понял, что богатство образуется не за счет высоких доходов. А за счет разницы между высокими доходами и низкими расходами…

Так кого же действительно можно назвать богатым человеком?

Еще немного финансовой статистики

Согласно докладу Росстата, в июле 2017 года среднемесячная заработная плата работников организаций составила (целых!) 39 355 рублей.

Довольно-таки интересная статистика.

39 355 рублей в месяц — это 472 260 рублей год.

При условии работы с 22 лет (примерно в этом возрасте начинают работать полный рабочий день, после окончания вуза), до 60 лет (выхода на пенсию, если не продолжать работать в пенсионном возрасте), это получается 38 лет. Таким образом, средний доход россиянина за всю жизнь (с учетом того, что в начале карьеры обычно он зарабатывает меньше среднего, а к концу жизни — больше среднего, то за всю жизнь — примерно среднюю зарплату) … 17 945 880 рублей. Иными словами, те, кто заработал (не «отложил», не накопил, а именно заработал) 18 миллионов рублей — это уже счастливчики, которые заработали больше среднего.

Интересно, а сколько зарабатывают наши олигархи? Ну так, для сравнения.

По некоторым подсчетам, Абрамович зарабатывает ежедневно 78,5 миллионов.

Иными словами, в день он вполне мог бы купить 4 крепостных, если бы крепостное право не отменили 150 лет назад.

А вообще, задумайся, насколько плохо (или хорошо?) ты живешь относительно среднего россиянина. Ведь все эти расчеты в месяц, в час — это занимательно, конечно, но, когда просматривается статистика за всю жизнь — это становится еще более интересным.

Например, явно за всю жизнь человек тратит меньше 18 миллионов — если только к пенсии не подошел с непогашенными долгами. А сколько за всю жизнь приходится отдавать банкам, если быть им постоянно должным? А сколько можно дополнительно заработать, если тратить зарплату не в «ноль», а часть дохода инвестировать? Задумайся, какую часть своего дохода за всю жизнь ты уже заработал? Сколько еще заработаешь? А сколько бы ты имел к 60 годам, если бы просто откладывал с каждой зарплаты хотя бы 5—10%? Вот тебе и нехитрый расчет. Все еще не мотивирует? Тогда идем дальше…

Посеешь привычку — пожнешь характер, посеешь характер — пожнешь судьбу

Более полная версия древней мудрости гласит: «Посеешь мысль — пожнешь действие, посеешь действие — пожнешь привычку, посеешь привычку — пожнешь характер, посеешь характер — пожнешь судьбу». Анализировать каждую мысль и каждое действие — тяжело, но можно наблюдать за теми общими привычками, которые проявляются у большинства людей, относящихся к той или иной общности, и предположить, что эти привычки делают немалый вклад в тот образ жизни, которым они живут.

В Интернете есть довольно много разных сборников и результатов исследований на тему того, какие привычки присущи миллионерам и/или миллиардерам. Попробуем составить свой список из наиболее заметных и наиболее часто упоминаемых привычках, а также попробуем проанализировать их влияние на то, кем стали эти люди.

Чтение и самообразование.

В топе всех подобных аналитических статей — чтение книг и повышение квалификации. И с этим пунктом, полагаю, все довольно ясно: если хочешь постоянно увеличивать уровень жизни и доходов, обязательно нужно увеличивать уровень своих знаний и навыков. Жизнь меняется, постоянно появляются новые технологии, новые возможности, термины, тренды. Подход «однажды выучился и хватит на всю жизнь» — это подход для того, кто работает всю жизнь руками: слесарь, водитель, токарь и т. д. Я ни в коем случае не говорю, что это плохие люди или они обязательно глупые — совсем нет. Просто именно в этих профессиях обычно на всю жизнь достаточно знаний, полученных однажды. Но задумайся: а много ли водителей-миллионеров ты знаешь? Увеличение доходов обычно связано с постоянным развитием, с ростом (будь то карьерный рост, или развитие в бизнесе), а это всегда сопряжено с получением новых знаний. Будет это чтение или тренинги — не так важно. Главное — профессиональное развитие вряд ли связано с чтением книг Дарьи Донцовой или «50 оттенков серого».

Рано вставать и не терять времени.

Поверь, у Билла Гейтса, Илона Маска и у тебя ровно по 24 часа в сутках. И спасть нужно тоже всем. Но к тому времени, пока нормальный человек только-только проснулся-позевал-почесался-проверил соцсети-почистил зубы, миллионеры уже успевают сделать больше, чем тот же «обычный человек» за целый день. И дело здесь совсем не в маховике времени, как у Гермионы. Просто своим временем, как и деньгами, можно и нужно уметь управлять. Спорим, ты никогда не пробовал засекать, сколько времени у тебя в течение дня уходит на бесполезные занятия (перекуры, телевизор, соцсети, игры, прокручивание новостной ленты и т.д.)? Попробуй, удивишься. Если окажется, что реально на полезные занятия в течение недели стабильно уходит в среднем 4—5 часов — браво. Только учет нужно вести не по часам, а поминутно.

Обычный результат — 2—4 часа полезной работы в день. Вот и выходит, что за одни и те же сутки некоторые успевают в 4—6 раз больше дел, чем «обычный человек».

Скромность и умеренность.

Под скромностью в данном случае понимается далеко не предложение быть «тихоней» — наоборот, большинство миллионеров очень даже активно пробивают себе путь к звездам. Под скромностью и умеренностью понимается то, что self-made миллионеры живут по средствам, их расходы всегда ниже их доходов.

И не надо говорить, что «ну так, это же миллионеры, они могут себе это позволить!»… Ты правда считаешь, что миллионеру не на что тратить деньги? Думаешь, в их бизнесе люди не приходят к ним регулярно с просьбой повысить зарплату? Или на уровне миллионеров нет дорогих «игрушек», которые бы хотелось купить (машины, яхты, самолеты, дома, острова, футбольные команды…)? Совсем нет. Мы уже говорили, что умение жить по средствам — это просто навык, который можно развить. И есть люди, которые без кредитов живут на 200 долларов, и есть люди, которые по уши в кредитах при доходах в 2000 долларов.

Но одно можно сказать точно: нельзя стать миллионером, если тратить столько же или больше, чем зарабатываешь.

Это даже теоретически невозможно (кроме, разумеется, выигрыша в лотерею или наследства)!

Иметь несколько источников дохода.

Жизнь меняется, и никто не знает будущего. Люди (даже лучшие специалисты) иногда теряют работу, бизнес может потерять клиентов, стать неактуальным… Зависеть от одного-единственного источника доходов — это очень рискованно. Чем больше «ручейков» впадает в твое личное «озеро» денег, тем стабильнее в этом озере уровень воды. Даже если один ручеек пересохнет, будет время организовать другой, а в это время питать озеро из других.

Этот же принцип используют и миллионеры: даже если повезло найти нишу и открыть миллионный бизнес, это не значит, что он будет кормить тебя всю жизнь. Многие миллионеры и миллиардеры сначала разорялись несколько раз, прежде чем построили свои империи. Некоторые открывали новые направления бизнеса и тоже терпели фиаско. Но 1 успешный проект из 5 — это уже неплохой результат. Поэтому каждый старается найти новые источники дохода: новый бизнес, недвижимость, антиквариат, фондовый рынок — вариантов всегда много. И да, каждый раз приходится набивать кучу шишек. Но ведь поэтому первым пунктов у нас расположены чтение и образование. Каждый раз, чтобы заполучить новый ручеек для своего денежного озера, нужно очень много знаний и усилий. Но оно того стоит — это путь к богатству.

Выбирать круг общения.

Миллионеры очень трепетно относятся к своим знакомствам — ведь общение с людьми — это тоже либо пустые траты времени, либо его инвестиции. Так зачем тратить время на тех людей, которые совершенно бесполезны?

Нет, никто не говорит, что нужно сразу взять и разорвать все связи со своими друзьями, родственниками и пойти искать скучающих миллионеров где-нибудь в ЦУМе (хотя, почему бы и нет?). Но пристально вглядеться в свой круг общения — важно. Если любые начинания вместо поддержки встречают фразы «да нафига тебе оно нужно?», если, когда ты твердо решил пройти важный тренинг на выходных, тебя перехватывают «друзья» и заводят в бар — это ли тот круг общения, который способствует твоему развитию? Знакомые люди, круг общения, образ жизни — это то, что формирует наше сознание и мировоззрение. По этому поводу Дэйв Рэмси — известный американский финансовый журналист и автор книг-бестселлеров «Финансовый мир» и «Совершенно новый образ денег» — заметил: «Если в комнате находятся четыре банкрота, то вы будете пятым».

Если вокруг есть только бедность, закредитованность и вечный круг «зарплата-платеж по кредиту-пиво-еда-кредит-зарплата», то это точно не то общество, которое способствует выходу на уровень богатства и благополучия. И, наоборот, оказавшись в кругу успешных, целеустремленных и жизнерадостных людей, можно с удивлением обнаружить, что и ты им чем-то полезен… Так зарождаются новые проекты.

В здоровом теле — здоровый дух.

Забота о своем здоровье — это очень важная задача, если хочется добиться успеха. Вечные болячки, хронические проблемы со здоровьем — все это очень сильно отвлекает и сбивает с намеченного пути. А чтобы двигаться вперед и зарабатывать миллионы, нужно обладать отменным здоровьем. Ну, или, по крайне мере, следить за ним. А, значит, спорт — это неотъемлемая часть жизни практически любого миллионера и миллиардера.

76% богатых людей посвящают в день около получаса упражнениям. Чаще всего это кардио-упражнения — бег, ходьба или велопрогулки. Цукерберг бегает по утрам и занимается серфингом, Билл Гейтс занимается бегом, плаванием, греблей, теннисом (минимум час ежедневно), Сергея Брина (основателя Google) называют Олимпийцем Кремниевой долины. Необязательно становиться мастером спорта или иметь какие-то невероятные достижения в спорте. Достаточно воспринимать занятия спортом как гимнастику — для здоровья. Оно ведь очень нужно, чтобы стать миллионером…

Целеустремленность.

Ставить цели и достигать их — одна из важнейших привычек богатых людей. И эта привычка распространяется на все сферы жизни: умение вести список дел, умение составлять личный бюджет и исполнять его, умение поставить высокую долгосрочную цель и много лет ее достигать. Невозможно стать богатым, бесцельно прожигая жизнь, не имея понимания, куда ты двигаешься и как ты хочешь достичь нужно результата. Умение ставить цель, планировать и выполнять план помогает в любом начинании, будь то карьерный рост, управление личными финансами или построение бизнеса.

Согласно исследованиям, богатые люди уделяют серьезное внимание организации и планированию своего времени — около 81% миллионеров постоянно ведут списки дел. А среди бедных людей только 9% занимаются этим. Как видно, поставленная цель и хорошо продуманный план ее достижения действительно могут принести результаты.

Что делать в кризис?

Очень часто нас одолевают страхи, особенно связанные с нашим финансовым состоянием. Что, если уволят с работы? Что будет, если «лопнет» мой банк? Что делать, если вдруг очередной кризис?

Да, в какой-то степени у жителей России уже начинает вырабатываться иммунитет к разного рода кризисам. Мы уже пережили обман государственных финансовых учреждений, дефолты, девальвации и прочие нехорошие неожиданности. Некоторые считают, что мы в нашей стране вообще живем в состоянии перманентного кризиса последние лет 30. Но, тем не менее, даже в таком длительном «застойном» периоде случаются еще более неприятные периоды, когда обесцениваются те или иные активы: национальная валюта, ценные бумаги, недвижимость…

И поэтому часто возникает вопрос: а что же делать, когда опять «что-то» произойдет? Попробуем разобраться.

Во-первых, нужно понять, что у каждого кризиса есть свои причины. В большинстве случаев разговор идет о каких-либо «пузырях», которые сначала «раздували», а затем они «лопаются». И в этом смысле очень важно следить за тенденциями: если сейчас есть в обществе какая-то идея (особенно инвестиционная), то с довольно высокой долей вероятности имеем дело с одним из таких пузырей. Например:

— Рубль к доллару стабилен на протяжении десятка лет, хотя инфляция в рублях сильно опережает долларовую. Значит, ЦБ и дальше будет удерживать валюту на примерно текущем уровне. Значит, можно взять валютную ипотеку — ведь процентная ставка по ней ниже, чем в рублях!

— Недвижимость все время растет в цене — наверное, она будет продолжать это делать и дальше! Значит, можно брать ипотеку под любые проценты — с учетом роста цен на жилье, ипотека будет очень дешевой!

— Мавроди очень умный человек! Мой сосед вложил деньги в МММ, мой друг вложил деньги в МММ, вложу-ка и я!

— За криптовалютами будущее! Сейчас появляется все больше разных криптовалют и все они постоянно растут в цене — наверняка так будет продолжаться и дальше! Надо бы на этом заработать свои 200% годовых!..

В общем и целом — да, лучше всего предвидеть кризис и, соответственно, когда он начнется — наблюдать со стороны. Но это, во-первых, приходит только с опытом, а во-вторых, это не всегда возможно: с одной стороны, все иногда ошибаются, а с другой — от некоторых кризисов все рынки так «лихорадит», что можно пострадать в любом случае. Поэтому второй важный момент — постараться максимально защититься от последствий возможного кризиса.

Есть страх перед девальвацией? Никто не мешает активы держать в более стабильных валютах. Можно купить, например, еврооблигации или акции иностранных эмитентов. Или, в конце концов, открыть депозит в валюте.

Хочется взять валютный кредит? Нужно позаботиться о том, чтобы доход также был привязан к валюте — почему бы не обратиться к начальнику с просьбой привязать зарплату к курсу доллара (скажем, в трудовом договоре зафиксировать зарплату размером 2 тысячи долларов, а деньги буду продолжать выплачиваться в рублях, но по курсу ЦБ на день оплаты). Не получается договориться о такой схеме? Возможно, не случайно — тогда, может, и ипотеку не привязывать к курсу иностранной валюты?

Можно диверсифицировать портфель инвестиций. Да, кризисы иногда непредсказуемы и могут затронуть различные рынки, но, как правило, когда какой-то актив теряет в цене, инвесторы «бегут» в другие активы, которые, соответственно, начинают расти в цене. Поэтому диверсифицированный портфель инвестиций может защитить от резких колебаний курсов валют, ценных бумаг, стоимости недвижимости и т. д.

Что же делать, когда кризис начался? Самое главное — не паниковать. Очень много денег люди теряют на эмоциях, делая то, что и все вокруг (создавая более мелкие, местные «пузыри»):

— покупают уже подорожавшую валюту прямо перед тем, как она начнет падать и стабилизироваться на более низких уровнях;

— начинают покупать товары, в надежде, что потом смогут их перепродать дороже (а продавцы как раз успевают поднять цены на ажиотажном спросе и заработать дополнительную прибыль);

— продают временно подешевевшие ценные бумаги и т. д.

Важно помнить, что во время масштабных кризисов рынки очень нестабильны и цены на активы могут сильно «скакать». Но в долгосрочном периоде, как правило, рынки восстанавливаются, если «лопнувший пузырь» не имел отношения к данному конкретному рынку. Например, если резко начала дешеветь недвижимость из-за кризиса неплатежей по ипотеке (как это было в 2007—2008 годах), то могут подешеветь даже акции и облигации интернет-компаний, золотодобывающий корпораций и т. д. Но, так как они не связаны напрямую с причиной кризиса, стоимость этих ценных бумаг довольно быстро восстановится и продолжится обычно более бурным ростом. Насколько быстро? Иногда в течение 1—2 лет. Из этого можно сделать два важных вывода:

— повторюсь: не надо паниковать и продавать во время кризиса все дешевеющие активы. Они, рано или поздно, восстановятся в цене и продолжат рост;

— если есть возможность, подешевевшие ценные бумаги можно даже докупить. Когда они восстановятся в цене до докризисного уровня, у разумного инвестора, купившего их «на низах» уже будет неплохая прибыль.

Не стоит забывать, что любой кризис — это еще и возможности. Иногда это возможность получить бесценный опыт, а иногда, когда достаточный опыт уже накоплен, можно дополнительно заработать. В частности, поэтому важно начинать инвестировать и нарабатывать опыт как можно раньше: наблюдая за всем происходящим со стороны, опыт не накопить. Его можно только получить в процессе управления своими финансами и быть готовым при этом в первые разы потерять часть инвестированной суммы. Именно поэтому начинать стоит с небольших сумм, постепенно приобретая знания, опыт и навыки инвестирования.

Управление финансами: в фирме и в семье

Различается ли финансовая работа на предприятии и лично у каждого человека или в семье?

С одной стороны, ответ сам просится: где мы, а где эти крупные корпорации с бюджетами, иногда превышающими бюджеты африканских стран? С другой — если присмотреться, то примерно аналогичные подходы, инструменты и технологии используются как в корпоративных, так и в личных финансах.

Давайте попробуем понять, где правда.

С одной стороны, когда мы говорим о финансовом менеджменте на предприятии, нам представляется куча специалистов-финансистов и бухгалтеров, постоянно занятых в своих отчетах, счетах, планах и прочих бумажках. Разумеется, ни в какое сравнение с таким объемом работы личные финансы не сравнятся (по крайней мере, у среднестатистического человека).

Но следует вспомнить, что редкая крупная корпорация создавалась изначально крупной. Все великие компании вырастали из мелких фирм, семейного бизнеса, гаражных хобби.

Так вот в чем дело: если мы говорим о крупных корпорациях и их возможностях по управлению финансами, то и сравнивать их надо с миллиардерами, которые самостоятельно уже давно не занимаются своими личными финансами, а имеют огромный штат бухгалтеров, финансистов и консультантов, который управляет деньгами богачей точно также, как это делают специально обученные люди в крупных корпорациях.

Что же до мелкого бизнеса, то там финансовая работа организуется аналогично таковой у каждого отдельного человека.

Есть фирмы (и люди), которые вне зависимости от размера занимаются своими финансами:

— планируют поступления и расходы, знают, когда реально должны поступить деньги и когда они понадобятся для оплаты услуг и товаров;

— контролируют исполнение бюджетов и ведут учет финансов, чтобы иметь возможность «сделать работу над ошибками», сделанными при планировании;

— прилагают усилия к тому, чтобы не «вылезать из бюджета», ограничивая уровень расходов, которые не были заложены в бюджет;

— анализируют данные за прошедшие периоды, постоянно улучшая качество планирования;

— имеют долгосрочные планы развития: это полезно как минимум для того, чтобы проще было планировать каждый год свои доходы и расходы, оценивать то, насколько удается соответствовать темпам, заложенным в долгосрочных планах, а также принимать соответствующие решения на своем пути (привлекать финансирование, расширять продуктовую линейку или, наоборот, отказываться от нерентабельных продуктов — для фирм; менять работу, отказываться от не приносящей доход деятельности, получать новые полезные компетенции — для личной жизни).

А есть другой вид предпринимателей и людей:

— не планируют ни доходы, ни расходы (неважно, по какой причине и с каким обоснованием) — иногда считают, что «и так все примерно понятно», иногда — что это просто бессмысленно;

— не ведут учет — как следствие не знают точно, какие статьи расходов наиболее значимые, какие можно оптимизировать и как (даже если кажется, что «все и так, в общем-то, нормально»);

— как следствие — не знают, когда и на что в очередной раз понадобятся деньги, возникает много непредвиденных расходов, регулярно появляются «кассовые разрывы», которые приходится покрывать за счет займов у друзей-знакомых, либо в банке за счет потребительских кредитов под дикие проценты;

— долгосрочных планов нет, поэтому нет никакого понимания, куда нужно двигаться завтра: максимум возможна констатация факта, что «в прошлом году жилось лучше»;

— так как нет планирования, то и расходы сложно контролировать: поэтому регулярно возникают ненужные, неэффективные, откровенно лишние затраты, которые не ведут к конечной цели и к увеличению благосостояния.

Более того, мелкий бизнес очень похож по своей сути на семью:

— работников обычно очень мало и каждому приходится работать «за себя и за того парня», выполняя несколько функций одновременно;

— куча сложных отчетов часто даже просто вредна, так как самым главным является отчет о движении денежных средств: малому бизнесу и простому человеку важно, когда реально придут деньги, а не когда у кого-то возникло обязательство эти деньги заплатить;

— доступ к внешним источникам финансирования весьма ограничен: это крупный бизнес имеет возможность использовать огромное количество финансовых инструментов, но малый бизнес часто выживает в тяжелые периоды только за счет потребительских кредитов, взятых самим предпринимателем.

Как видно, у бизнеса и у простых людей больше общего, чем отличий, если говорить об управлении финансами. И при всем при этом нужно понимать и осознавать, что, конечно, работа с деньгами — это не гарантия успеха. Это так же очевидно, как то, что ежедневная чистка зубов не является гарантией от зубных болезней. Но, надеюсь, каждому очевидно, что отсутствие элементарной гигиены может только негативно сказаться на здоровье. Точно также, как в развитых странах у большинства населения не вызывает недоумения ежегодное, а иногда и ежеквартальное полное медицинское обследование. Для думающих людей это норма. Очевидно, что подобные обследования зачастую способны предотвратить появление или начать лечение серьезных болезней на ранних стадиях. Данный пример — полная аналогия регулярного и систематического ведения финансового учета. Те компании (и люди), которые не ведут учет, намного чаще сталкиваются с «неожиданными» финансовыми проблемами, чем те, кто заранее их мог спрогнозировать благодаря разумному управлению финансами.

Подлить Маслоу в огонь: не надо мериться пирамидами

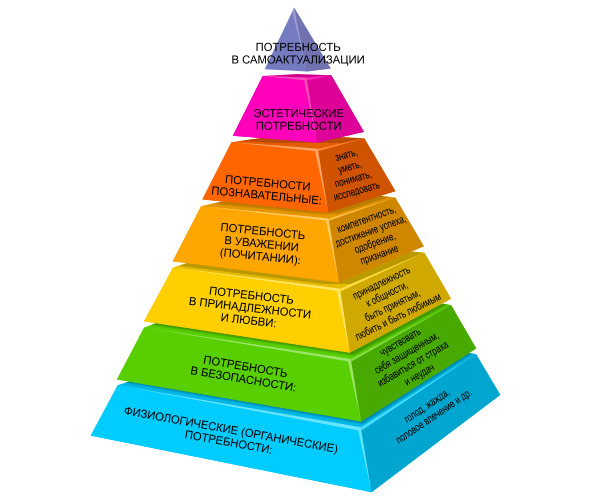

Многие помнят со школьных или студенческих времен про такого замечательного человека, как Абрахама Маслоу. Примечателен он тем, что очень красиво визуализировал потребности людей.

Для тех, кто не помнит всех подробностей этой пирамиды, напомню, из каких уровней (приоритетов) она состоит:

— (низший) Физиологические потребности: голод, жажда, половое влечение и т. д.

— Потребность в безопасности: чувство уверенности, избавление от страха и неудач.

— Потребность в принадлежности и любви.

— Потребность в уважении: достижение успеха, одобрение, признание.

— Познавательные потребности: знать, уметь, исследовать.

— Эстетические потребности: гармония, порядок, красота.

— (высший) Потребность в самоактуализации: реализация своих целей, способностей, развитие собственной личности.

Эти потребности распределены по разным уровням: Маслоу объяснил это тем, что человек не может испытывать потребностей более высокого уровня, пока не удовлетворены низшие уровни потребностей. Это кажется логичным: мы редко думаем о картинах Васнецова и Моне, когда очень-очень хочется в туалет. И очень важно заметить: необязательно, чтобы низшие уровни потребностей были удовлетворены полностью, чтобы человек начал желать чего-то большего.

Все вместе это определяет и форму визуализации потребностей: именно пирамида, а не шар или куб. Ведь так или иначе, наибольшее количество людей все равно будет на нижних «этажах» — кто-то не в состоянии перейти на следующий уровень, кому-то просто лень, кому-то не везет по жизни… В итоге до самой вершины добирается очень немного людей.

Кроме того, можно заметить, как по мере продвижения к вершине меняется и «источник» удовлетворения потребностей: если ближе к основанию потребности больше физические/физиологические (еда, место для ночлега; безопасность — крыша над головой, комфорт), то ближе к вершине потребности уже более эмоциональные (стремление к красоте, самовыражению, эстетике).

Как итог, удовлетворение верхних уровней потребностей оказывается довольно дорогим занятием: с одной стороны, спрос на этих «этажах» очень небольшой из-за небольшого количества добравшихся туда людей, а с другой — эмоции настолько сильны, что уже становится неважным, сколько нужно заплатить за удовлетворение высших уровней потребностей. В частности, поэтому предметы искусства продаются так дорого: они эксклюзивны сами по себе, они удовлетворяют высшие уровни потребностей тех немногочисленных персон, которым это вообще интересно, а, кроме того, они вызывают сильные эмоции и, соответственно, желание стать обладателем такого эксклюзива. Но иногда эта пирамида играет и злую шутку с людьми…

Вы задумывались, почему, например, внутри одного автоконцерна более дорогие модели автомобилей выглядят красивее? Например, Форд Мустанг выглядит намного привлекательнее, чем его «младший брат» — Форд Фокус. Неужели одного и того же дизайнера нельзя попросить «набросать» что-нибудь посимпатичнее для народных автомобилей? Можно. Но вот вопрос: а зачем?

Ведь у них только название одинаковое — «автомобиль», а предназначение совершенно разное: Фокус нужен для удовлетворения потребности низшего уровня — комфортное передвижение (более комфортное, чем в общественном транспорте), а Мустанг — это атрибут успеха, это красота и эмоции. Время можно посмотреть и на мобильном телефоне, а вот часы Бреге — это аксессуар для тех, кто уже удовлетворил большую часть потребностей пирамиды Маслоу.

В чем же проблема? В основном, в двух вещах:

— в ложных целях: многим людям может быть совершенно неинтересно (по разным причинам) удовлетворение высших потребностей «пирамиды», но чувство «соревнования» и ожидание чего-то «особенного» от обладания теми или иными атрибутами заставляет тратить жизнь в вечной гонке;

— в желании «казаться» больше, чем «быть».

И если первый пункт — это слабо относящаяся к финансам тема (скорее, к психологии), то вторая проблема — напрямую с ними связана.

Как я уже отмечал, для того, чтобы перейти на «следующий уровень» необязательно, чтобы низшие потребности были удовлетворены полностью. А эмоции от обладания более «высокоуровневыми» атрибутами настолько сильны, что порой заставляют совершать необдуманные поступки.

— Жить в «однушке», но ездить на «бумере» стоимостью как эта же квартира — это не редкость.

— Ипотека вкупе с дошираком, лишь бы, с одной стороны, «быть как все», а с другой, хоть немного удовлетворить потребность в безопасности — это распространенное явление.

— Покупки дезодорантов из рекламы в надежде, что какой-то из них позволит добиться любви и признания.

— Свадьба в кредит, лишь бы «побогаче».

— Айфон в кредит лишь бы показаться круче.

Эмоции и желание одобрения со стороны общества и отдельных его представителей вместе с доступностью кредитов и заемных денег у некоторых людей напрочь отбили возможность думать логически. Любая такая «преждевременная» статусная покупка всего лишь снижает шансы перейти на следующий уровень пирамиды. Ведь берут чужие и на время, а отдают свои и навсегда, да еще с процентами. Взяв кредит, больше зарабатывать ты не начинаешь, а вот в перспективе денег останется меньше. Поэтому желание «показаться лучше сейчас» всего лишь делает тебя хуже потом. И на длинной дистанции выигрывают те, кто смог правильно распорядиться своими деньгами на каждом «этаже» пирамиды.

Кредиты и займы могут помочь ухватить какой-то атрибут с «верхнего этажа», но задержат тебя на нижнем.

Просто напоминай себе, что успешные коммерческие организации никогда не совершают необдуманных, нелогичных покупок и капиталовложений. Никто не будет покупать какой-то навороченный и тюнингованный БелАЗ для работы в карьере. Никому в мире бизнеса не придет в голову набрать кредитов, чтобы просто купить самое современное оборудование просто так, чтобы казаться круче. А любая статусная покупка или инвестиция, вроде отделки кабинетов кожей аллигатора, окупается благодаря увеличению количества нулей в заключаемых в этих кабинетах контрактах. Ничего не делают «для понта», любая инвестиция в статус должна быть окупаема, и успешный бизнесмен знает, когда и как он ее окупит.

В бизнесе все стараются вести себя рационально и мыслить логически. Всем наплевать, как выглядит твой бизнес, если он позволяет зарабатывать миллионы долларов чистой прибыли. Не стоит забывать о здравом смысле, когда речь идет об удовлетворении потребностей на каждой ступени в пирамиде. Ведь только грамотное управление деньгами поможет планомерно двигаться вверх, если, конечно, тебе это действительно нужно.

Как при доходе «Х» рублей тратить «Х-Y» рублей: финансовая дисциплина

Так случается очень часто: выходишь на первую свою работу, трудишься, получаешь первую зарплату и радуешься собственным деньгам. Параллельно замечаешь, что у других, более опытных коллег, зарплата повыше, и думаешь: «ха! вот, буду столько же зарабатывать, вообще шикарная жизнь начнется! Сдачу не буду забирать, чаевые щедрые всегда и везде буду оставлять, на ценники вообще смотреть не буду!».

Но, спустя несколько лет, жизнь начинает бить не ключом, а кувалдой по голове: карьерный рост есть, заработки удвоились/утроились относительно первой работы, а богатства не видать, ценники на одежде и еде представляют все такой же интерес, да и вообще «не хватать для счастья» стало еще больше денег, чем «не хватало» в самом начале карьерного пути. В чем причина?

Причина банальна: вместе с ростом доходов растут и желания, причем последние иногда растут опережающими темпами (вспоминаем пирамиду Маслоу). Привычка, передавшаяся по наследству от родителей, чувствовать себя хорошо, пока есть деньги в кармане (есть деньги — значит, есть что тратить!), вкупе с доступностью потребительского кредитования играет злую шутку: на каждый заработанный рубль появляется «хотелок» на два рубля. В итоге очень многие люди оказываются в одной и той же ситуации: доходы постепенно растут, а денег в кошельке как не было, так и нет. И что с этим делать — непонятно.

В целом, выход есть из любой ситуации, а в данном случае видится три основных варианта:

— Ничего не делать. Собственно, это и происходит с большинством: рост «уровня жизни» обеспечивается ростом доходов (повышениями на работе, подработками и халтурами и т.д.). И, хотя в целом все выглядит довольно неплохо, год от года обычно жизнь становится комфортнее, но старость приходит обычно так же неожиданно, как первый снегопад в Москве в середине декабря. И оказывается, что денег, как не было, так и нет, дети не только не успели вырасти настолько, чтобы обеспечивать тебя, а, наоборот, с вечными проблемами бегают и просят взаймы (обычно без возврата), а работать дальше не позволяет как здоровье, так и рынок труда, нуждающийся в молодых, активных и амбициозных кадрах, а не нуждающихся в финансовой помощи стариках.