Бесплатный фрагмент - 33 модели финансового анализа

Классификация методов диагностики риска банкротства предприятий

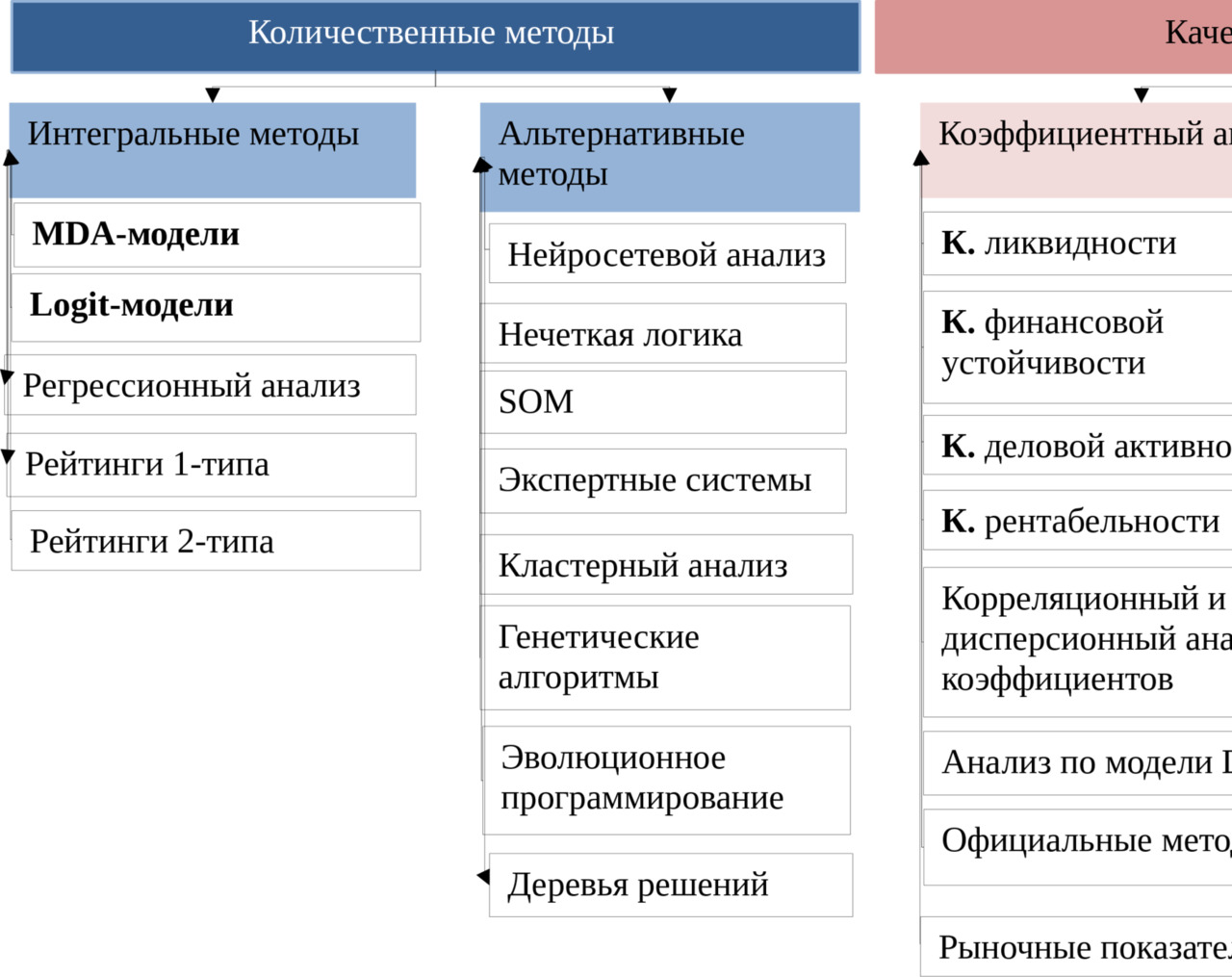

Все методы диагностики риска банкротства предприятий разделить на два больших класса по признаку методического подхода, лежащего в их основе: количественные и качественные. Количественные (интегральные) методы можно характеризовать средней сложностью расчетов, множественностью финансовых коэффициентов для диагностики риска банкротства, вычисление интегрального показателя риска банкротства использование аппарата математической статистики. Качественные методы оперируют знаниями экспертов, а также используют в своем анализе различные коэффициенты. Авторская классификация методов и методик диагностики риска банкротства представлена на рисунке 1.

Количественные методы оценки риска банкротства

Количественные методы предполагают расчет единого интегрального показателя риска банкротства предприятия. Их можно условно разделить на две большие группы классических статистических методов и альтернативных методов. Ключевая разница между этими методами заключается в использовании различных по сложности математических аппаратов: если для классических методов, как правило, используются методы математической статистики, то в альтернативных методах используются намного более сложные методы искусственного интеллекта. По исследованиям, проведенными учеными Азизом и Дэаром, для построения моделей диагностики риска банкротства в 64% случаев используются статистические методы, в 25% искусственный интеллект, в 11% другие методы [1].

Рис. 1. Классификация методов диагностики вероятности банкротства (по признаку методического подхода, лежащего в их основе) [2, 3].

В статистических моделях можно условно выделить два больших направления построения моделей диагностики риска банкротства предприятий модели, построенные на основе множественного дискриминантного анализа (MDA-модели) и модели, построенные на основе логистической регрессии (logit-модели).

Из статистических моделей наиболее популярными являются модели, построенные с помощью множественного дискриминантного анализа (MDA-модели). Основная цель множественного дискриминантного анализа заключается в том, чтобы на основе измерения различных показателей объекта классифицировать его, т.е. отнести к одному из нескольких классов. Популярные западные MDA-модели прогнозирования риска банкротства были разработаны Альтманом [4], Таффлером [5], Спрингейтом [6].

Среди отечественных MDA-моделей можно выделить: Модель Сайфуллина и Кадыкова [7], Модель Беликова-Давыдовой (Иркутская Государственная экономическая академия) [8], Модель Мизиковского [9], Модель Челышева [10].

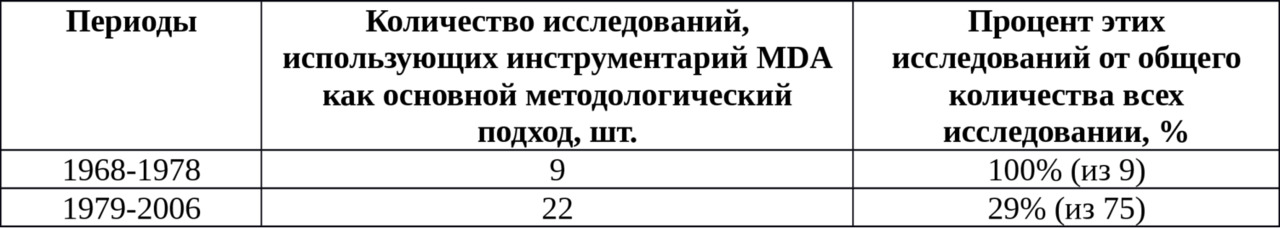

В настоящее время на западе наблюдается спад использования MDA-моделей для оценки риска банкротства предприятий, все большее предпочтение отдается logit-моделям и моделям на основе искусственного интеллекта, которые позволяют учесть различные скрытые закономерности. В таблице 1 представлена частота использования инструментария множественного дискриминантного анализа для построения моделей диагностики риска банкротства предприятий, как видно из таблицы в настоящее время только 29% от всех исследований используют инструментарий множественного дискриминантного анализа для построения моделей банкротства.

Таблица 1

Частота применения множественного дискриминантного анализа в моделировании банкротства компании

Источник: [17]

Среди авторов использующих logit-моделей для оценки риска банкротства можно выделить Ольсона [11], Бегли, Минга, Уаттса [12], Альтмана, Сабато [13], Грузчинского [14], ДжуХа, Техонга [15], Лин, Пьесса [16] и др.

Преимуществами современных logit-моделей является:

— Возможность определить вероятность риска банкротства предприятия,

— Достаточно высокая точность результатов,

— Позволяют учесть отраслевую специфику деятельности предприятий,

— Простота интерпретации результатов.

Среди недостатков logit-моделей можно выделить:

— Не адаптированы к российской экономике,

— Не учитывается финансовая устойчивость предприятия,

— Не учитывается процесс кризиса на предприятии.

Рейтинговые (балльные) модели являются эффективным средством финансового мониторинга деятельности предприятий с точки зрения вероятности риска банкротства. Отличительная особенность рейтинговых моделей заключается в том, что показатели при финансовых коэффициентах получаются либо с помощью математических операций, либо задаются экспертно. Рейтинговая модель является адекватным отражением риска банкротства предприятия [18].

Следует заметить, что в настоящее время применяются рейтинговые системы оценки финансового состояния предприятия двух видов. Первый вид предполагает классификацию предприятий на несколько групп, границы которых заранее установлены аналитиками и экспертами. Для применения этой методики достаточно бухгалтерской отчетности от одного предприятия. К данному типу можно отнести методики Донцовой, Никифоровой, Литвина, Графова [19], методику Сбербанка для оценки кредитоспособности заемщика [20] и другие [21, 22]. Из зарубежных методов на практике широко применяется метод Аргенти (А-счет) [23].

Второй тип методик определения рейтинга предприятия базируется на сравнении финансовых коэффициентов с эталонным предприятием. Роль эталона выполняет фирма, у которой имеются наилучшие результаты из всей выборки исследуемых предприятий. Сюда можно отнести методики Кукуниной И. Г. [24], Шеремета А. Д. [25].

Среди альтернативных методов, построения моделей можно выделить следующие: нейросетевые методы, нечеткую логику, самоорганизующиеся карты, генетические алгоритмы и эволюционное программирование.

В сравнении со статистическими моделями, модели, основанные на искусственном интеллекте, эффективно работают с нечетко определенными, неполными и неточными данными. Существенным недостатком при построении интеллектуальных моделей диагностики риска банкротства предприятий выступает большая трудоемкость их разработки. Помимо этого разработка модели осложняется необходимостью анализа большой выборки данных о предприятиях, которой в молодой российской экономике пока еще недостаточно для создания адекватной модели диагностики риска банкротства предприятий.

В пользу статистических моделей высказывается Альтман в своей работе [26], где доказывает, что logit-модели и дискриминантный анализ точнее предсказывают банкротство предприятия, нежели нейронные сети.

В работах [27] авторы приходят к выводу, что logit-модель работает намного лучше, нежели сложные интеллектуальные системы раннего предупреждения (EWS-модели), к примеру, алгоритмы распознавания образов.

Все это приводит к тому, что разработка моделей диагностики риска банкротства на основе искусственного интеллекта, в условиях развивающейся экономики, сложно реализуема, поэтому акцент в диссертационной работе сделан на статистических моделях.

Качественные методы диагностики риска банкротства

Качественные методы диагностики риска банкротства предприятий не предполагают расчет интегральных показателей риска, в их основе, как правило, лежит использование экспертных знаний, опросов, коэффициентного анализа. Качественные методы оценки риска банкротства предприятия можно условно разделить на две основные группы: коэффициентный анализ, где анализ предприятия основывается на вычислении и анализе финансово-хозяйственных коэффициентов, описывающих деятельность предприятия с различных углов и аналитический основанный на традиционном анализе бухгалтерской отчетности.

В России на данный момент большинство систем мониторинга деятельности предприятий основывается на коэффициентном анализе. К примеру, Федеральный закон «О несостоятельности (банкротстве)» предлагает расчет некоторых финансовых коэффициентов для диагностики риска банкротства. Тем не менее, как показывает практика, коэффициентный анализ не направлен на оценку вероятности риска банкротства и не дает возможности предприятию применить антикризисные мероприятия. Можно выделить следующие недостатки коэффициентного анализа:

— множественность предлагаемых наборов коэффициентов в финансовом анализе, которая затрудняет оценку состояния предприятия на их основе, а также выработку и реализацию управленческих решений.

— сложность обоснованного нормирования коэффициентов. Одна из проблем коэффициентного анализа заключается при интерпретации коэффициентов с точки зрения выбранных нормативов. В российских условиях база нормативных документов по оценке финансового состояния предприятия еще недостаточно развита, доступ к среднеотраслевым нормативам зачастую ограничен. Необходимо отметить, что алгоритмы расчета коэффициентов у различных исследователей разнятся. Помимо этого контрольные нормативы не отражают отраслевой специфики предприятия.

Аналитические методы уделяют особое внимание анализу структуры и динамики статей финансовой отчетности. Проводится сравнительный анализ активов и пассивов на близких платежных горизонтах, делаются выводы о ликвидности баланса, анализируются тенденции в изменении статей баланса и возможные причины их обусловившие. Помимо этого проверяется достоверность предоставленной отчетности, качество бухгалтерского учета на предприятии, оценивается степень соответствия денежной оценки активов и обязательств их реальным рыночным величинам, с качественной стороны производится оценка деловой репутации, уровня менеджмента, профессионализма кадров, перспективы развития отрасли, стадии жизненного цикла предприятия.

Горизонтальный анализ состоит из построения одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами прироста. Цель горизонтального анализа заключается в выявлении абсолютных и относительных изменений величин различных статей отчетности за определенный период, а также для того чтобы дать этим изменениям оценку. Одним из вариантов горизонтального анализа служит трендовый анализ, т.е. сравнение данных статей за различные периоды, построение изменения временного ряда статьи баланса для выявления тренда.

Вертикальный анализ состоит в вычислении удельного веса отдельных статей в итоге баланса с дальнейшей ее оценкой изменений.

Анализ денежных потоков заключается в выявлении причин дефицита или избытка денежных средств, определении источников их поступления и направления расходования для последующего контроля над текущей платежеспособностью предприятия.

Одним из популярных методов анализа внутреннего состояния предприятия, учета опасностей и возможностей во внешней среде является SWOT-анализ. Преимущество использования SWOT-анализа заключается в том, что он позволяет дать оценку внешнюю и внутреннюю среду, в которой функционирует предприятие. Как правило, SWOT-анализ применяется в стратегическом планировании для оценки эффективности действующей стратегии предприятия. Один из недостатков SWOT-анализа заключается в его трудной формализации через количественные показатели.

Сравнительная характеристика рассмотренных выше методов диагностики риска банкротства предприятия приведена в таблице 2.

Таблица 2

Сравнительная характеристика методов диагностики риска банкротства предприятия

Официальные подходы к диагностике риска банкротства предприятий

В работах отечественных ученых, а также государственных законодательных актах имеется достаточно большое количество методик диагностики, а также оценки риска банкротства по публичной финансовой отчетности предприятий. Среди официальных документов, определяющих механизм анализа и оценки риска банкротства можно выделить следующие наиболее значимые:

— Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса, утвержденные распоряжением Федерального управления по делам о несостоятельности (банкротстве) предприятий при Госимуществе России от 12.08.1994г.№31-р [28].

— Методические рекомендации по реформе предприятий (организаций), утвержденные Приказом Минэкономики России от 01.10.1997г. №118. [29].

— Методические указания по проведению анализа финансового состояния организаций, утвержденные Приказом Федеральной службы России по финансовому оздоровлению и банкротству от 23.01.2001г. №16 [30].

— Приказ Минэкономразвития РФ «Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций» от 21.04.2006 г.№104 [31].

Все регламентированные схемы, методики и модели оценки риска банкротства предприятий имеют общие черты: все они анализируют результаты деятельности организации, которые находят свое отражение в системе взаимосвязанных коэффициентов. Данное заключение позволяет сделать вывод, что диагностика риска банкротства по регламентируемым методикам, прежде всего, подразумевает оценку финансового состояния через известные методы коэффициентного анализа и выявления на их основе тенденций развития предприятия.

Такого же мнения придерживаются отечественные ученые Л. А. Бернстайн и Я. В. Соколов, которые утверждают, что оценка финансового состояния по регламентированным методикам основывается на финансовом анализе, в основе которого лежит анализ коэффициентов [32]. Ни в одном из документов не присутствуют отраслевые разграничения анализируемых предприятий.

Наиболее ранним методом для определения степени банкротства предприятий является коэффициентный анализ, который используется в методических положениях по оценке финансового состояния предприятий и неудовлетворительной структуры баланса (Распоряжением Финансового Управления по делам о несостоятельности (банкротстве) от 12 августа 1994г. №31-р). В данном документе представлена система критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий. Система критериев базируется на показателях текущей ликвидности, обеспеченности собственными оборотными средствами и способности восстановления (утраты) платежеспособности.

Структура баланса предприятия признается неудовлетворительной, а предприятие попадает в группу особого контроля (признается неплатежеспособным), если выполняется одно из следующих условий [33]:

— Коэффициент текущей ликвидности (текущие активы / текущие обязательства) на конец отчетного периода имеет значение меньше 2.

— Коэффициент обеспеченности собственными средствами (собственные оборотные средства / оборотные средства) менее 0.1

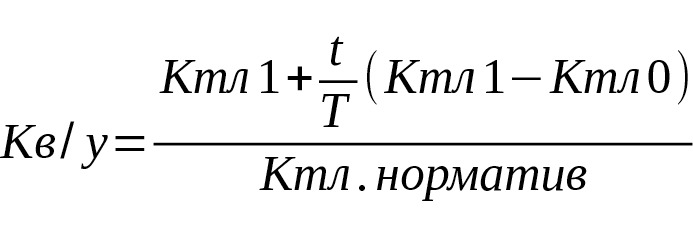

При неудовлетворительной структуре баланса (Ктл <2, Косс <0.1) для проверки реальной возможности у предприятия восстановить платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев (Кв). Значение коэффициента должно быть больше 1.

При удовлетворительной структуре баланса (Ктл> 2, Косс> 0.1) для проверки финансовой устойчивости рассматривается коэффициент утраты платежеспособности сроком на 3 месяца (Ку). Значение коэффициента должно быть больше 1.

Коэффициент восстановления (утраты) платежеспособности имеет следующий вид:

где: Ктл1 и Ктл0 — фактическое значение показателя текущей ликвидности на конец и начало отчетного периода,

t — установленный период восстановления (утраты) платежеспособности предприятия и равен шести (трем) месяцам,

Т — отчетный период в месяцах (равен двенадцати),

Ктл. норматив — нормативное значение показателя текущей ликвидности (равно 2).

По результатам расчетов и полученным значениям перечисленных показателей (критериев) может быть принято одно из следующих решений:

— о признании структуры баланса предприятия неудовлетворительной, а предприятие — неплатежеспособным;

— о наличии реальной возможности у предприятия — должника восстановить свою платежеспособность;

— о наличии реальной возможности утраты платежеспособности, вследствие чего оно в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Многие отечественные экономисты: Терехин, Панагушин, Крейнина, Мизиковский, Градов [34, 35] утверждают, что оценка несостоятельности предприятия по этим показателям не может быть объективной по следующим причинам:

— нормативные показатели не учитывают отраслевую специфику (длительность производственного цикла, структуру активов, многопрофильность основной и прочей деятельности, характер используемого сырья и др.). Это доказывает необходимость установления нормативных коэффициентов текущей ликвидности для каждого конкретного вида хозяйственной деятельности;

— коэффициенты не учитывают реальную макроэкономическую ситуацию в России. Нормальная ликвидность, равная 2, возможна для предприятий, работающих в условиях стабильной экономики, но не в условиях высокой инфляции и монополистического роста цена на металлы, электроэнергию и др. Существует мнение отечественных специалистов, что стандартом текущей ликвидности для российских предприятий может быть значение между 1 и 2 [36];

— между коэффициентами текущей ликвидности (Ктл) и обеспеченности собственными средствами (Косс) существует математическая связь и частичное дублирование (при Ктл> 2 Косс будет> 0.5), что делает излишней необходимость расчета коэффициента Косс при наличии Ктл, так Косс = 1—1/Ктл, где Косс — коэффициент обеспеченности собственными оборотными средствами. Из данного соотношения следует, если коэффициент обеспеченности собственными оборотными средствами (Косс) равен 0.1, то ему будет соответствовать коэффициент текущей ликвидности (Ктл), несколько больший 1, а не равный 2. Для значения последнего — 2, предыдущий должен быть равен 0.5, что выполнимо лишь при высоком значении коэффициента покрытия (не минимальном — около 1, а оптимальном — большем 2). Для российских предприятий требование одновременного соответствия двум критериям почти невыполнимо, что позволяет признать банкротами подавляющее большинство российских предприятий.

В странах развитой рыночной экономики, как отмечает проф. Е. А. Мизиковский, норматив Ктл=2 действительно используется, но лишь для оценки инвестиционной привлекательности предприятия, а не его банкротства [37].

Крейнина М. Н. для определения финансовой устойчивости предприятия предлагает воспользоваться коэффициентами текущей ликвидности и обеспеченности собственными средствами. Она считает, что нестабильность делает невозможным какое-либо нормирование данных коэффициентов. Эти коэффициенты должны отдельно оцениваться для каждого конкретного предприятия по его балансовым данным [38].

— неоднозначным является определение ликвидности активов. Недвижимость, незавершенное строительство, административные здания, считающиеся неликвидными по международным стандартам, в российской действительности могут быть высоколиквидными активами, нежели неликвидные продукция и производственные запасы, считающиеся в стабильной рыночной экономике ликвидными;

— методика не учитывает экономические показатели прибыли и рентабельности, что может привести к признанию неплатежеспособными организации, имеющие устойчивый рост продаж и среднюю рентабельность [39];

Эффективность признания предприятия банкротом на основании выводов по данной методике оспаривается многими экспертами в области финансового анализа, но ее нельзя отрицать полностью. Данная методика является первой и наиболее доступной из разработок отечественных ученых. Ее несовершенство раскрыто в работах М. Крейниной [40], А. Ленской, Л. Голуновой [41], тем нее менее для внутренней оценки структуры баланса и финансовой несостоятельности промышленных предприятий ее целесообразно использовать.

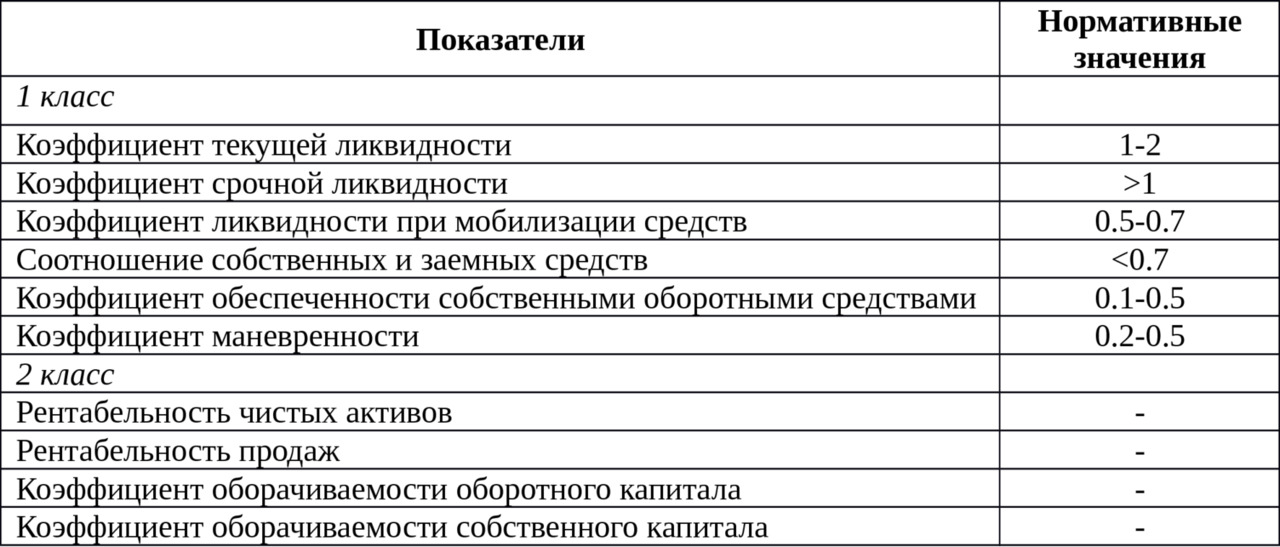

Министерство экономики РФ Приказом от 1 октября 1997 г. №118 российским предприятиям для комплексной оценки финансового состояния рекомендует использовать интегральную оценку. Все коэффициенты, характеризующие финансовое состояние предприятия, рекомендовано разделить на два класса (таблица 3).

В первый класс модели диагностики включены показатели, для которых определены нормативные значения: при изменении индикаторов ниже нормативных, при превышении и существенных отклонениях будет определено ухудшение состояния предприятия — это коэффициенты ликвидности и финансовой устойчивости.

Во второй класс входят ненормируемые показатели (рентабельности, структуры капитала и деловой активности), значения которых не могут служить для оценки эффективности функционирования предприятия без сравнения с аналогичными предприятиями. По данной группе показателей целесообразно опираться на анализ тенденций изменения показателей и выявлять ухудшения или улучшение. Основным критерием интерпретации являются их стабильность (0), ухудшение (-1) или улучшение (+1).

Таблица 3

Показатели, рекомендуемые Министерством экономики РФ при расчете интегральной оценки предприятия

Каждому показателю класса можно дать соответствующую оценку: от «неудовлетворительно» до «отлично». Если индикаторы первого класса соответствуют нормативным, а второго не ухудшились, то в результате сопоставления будет получена оценка не ниже «хорошо», то есть предприятие финансово состоятельно. Несоответствие нормативам и усиление негативных тенденций будут свидетельствовать о кризисном состоянии и развитии несостоятельности предприятия.

Главным достоинством данной модели Правительства РФ 1997 года по сравнению с другими является то, что она использует не одно, а множество нормативных значений коэффициентов, а также положительную или отрицательную тенденцию их изменения. Тем не менее, ей присущи и определенные недостатки, которые связаны с субъективностью оценки интегрального показателя.

Для диагностики риска банкротства наиболее часто используется комплексная модель, предложенная в 2001 году Федеральной службой России по финансовому оздоровлению и банкротству (ФСФО) [30]. Она получила название «Методические указания по проведению анализа финансового состояния организаций». Основной целью данных указаний является обеспечение единого методологического подхода при осуществлении Федеральной службой России по финансовому оздоровлению и банкротству финансового анализа в рамках проведения мониторинга финансового состояния крупных, экономически и социально значимых организаций.

Многие специалисты, например Н. Любушин [42], считают, что данная модель может устранить недостатки модели 1994 года. В основе данной модели лежит коэффициентный анализ, в процессе которого вычисляются коэффициенты, характеризующие различные стороны деятельности предприятия. Выделяется 7 групп показателей: общие, показатели платежеспособности и финансовой устойчивости, эффективности использования оборотного капитала, рентабельности, интенсификации процесса производства и инвестиционной активности, обязательства перед бюджетом.

Оценка финансового состояния предприятия по данной модели осуществляется с помощью сравнения расчетных значений перечисленных показателей за базовый период со значениями показателей за прошлый. В результате сравнения делаются выводы об улучшении или ухудшении финансового состояния исследуемого предприятия.

Данный метод оценки финансовой устойчивости имеет все недостатки присущие коэффициентному анализу, к которым можно отнести отсутствие связей между коэффициентами, их относительная изолированность, несравнимость, различия в нормативных значениях, множественность способов одного и того же отображения одних и тех же величин, отсутствие контрольно-нормативных значений для коэффициентов. Следующим серьезным недостатком является тот факт, что почти все показатели содержат в знаменателе среднемесячную выручку, таким образом, при ее увеличении остальные показатели снижаются. Помимо этого вызывает сомнение и порядок расчета данного показателя, который состоит из суммы выручки от реализации, НДС, акцизов и других платежей, так как для определения последнего компонента необходимы дополнительные данные, не входящие в публичную отчетность.

Так же, основной целью модели ФСФО является оценка состояния предприятия в процессе проведения арбитражного управления, когда предприятие уже находится в экономико-правовом кризисе, т.е. данная модель не обеспечивает превентивной диагностики риска банкротства.

Приказом Минэкономразвития РФ «Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций» от 21.04.2006 г. №104 [31] определены цели проведения учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций: оценка платежеспособности, выявление фактов ухудшения платежеспособности и возникновения угрозы банкротства.

На основании результатов диагностики по модели Минэкономразвития РФ 2006 г. проводится группировка предприятий в соответствии со степенью угрозы банкротства путем отнесения объектов к пяти группам. Принадлежность к первым двум из них обосновывается оценкой следующих показателей:

— Степени платежеспособности по текущим обязательствам.

— Коэффициента текущей ликвидности.

Степень платежеспособности по текущим обязательствам определяется как отношение текущих обязательств (краткосрочных обязательств, за исключением доходов будущих периодов и резервов предстоящих расходов) к среднемесячной выручке. Если платежеспособность по текущим обязательствам меньше или равна 6 месяцам и (или) коэффициент текущей ликвидности больше или равен 1, то данный объект учета относится к группе 1.

Если степень платежеспособности по текущим обязательствам больше 6 месяцев и одновременно коэффициент текущей ликвидности меньше 1, то данный объект учета относится к группе 2. Отнесение предприятий к 3-5-й группам происходит на основании сведений о событиях и обстоятельствах, которые увеличивают риск несостоятельности.

Можно предположить, что оценка банкротства по коэффициенту платежеспособности и степени покрытия текущих обязательств может применяться только для грубой оценки характера финансовой устойчивости. В данной методике не учитывается влияние других факторов на риск банкротства предприятия, таких как рентабельность и долгосрочная платежеспособность (финансовая устойчивость), помимо этого степень платежеспособности, которая показывает сколько месяцев реально необходимо предприятию для погашения текущих обязательств и их составных частей, должна быть меньше 6 месяцам, в то же время исходя из требований ФЗ «О несостоятельности (банкротстве)» этот показатель должен быть менее 3.

Интегральная оценка риска банкротства

Диагностика финансового состояния предприятия не может заканчиваться только коэффициентным анализом финансового состояния. Постоянное изменение окружающей среды и развитие предприятия подразумевают постоянную и разнонаправленную динамику различных процессов, что не позволяет формировать прогнозы коэффициентов в будущее на основании простого переноса прошлых тенденций. В западной практике для оценки риска банкротства и кредитоспособности предприятий широко используются многофакторные модели, в основе которых лежит подход, основанный на расчете интегрального показателя.

Попытки спрогнозировать банкротство на основе интегрального показателя начали еще в начале ХХ века. Первые, кто это начал это делать были П. Фитцпатрик, А. Винакор, Р. Смит, К. Мервин, Джекендоф [46, 47, 48, 49]. В основном их оценка риска банкротства сводилась к расчету коэффициентов ликвидности и дальнейшему анализу их динамики, и сравнению с нормативными уровнями.

Большую популярность в области прогнозирования риска банкротства на основе расчета интегрального показателя получили работы американского ученого Э. Альтмана. Он разработал на базе множественного дискриминантного анализа модель (MDA-модель) оценки кредитоспособности, которая может разделить предприятия на два класса: финансово устойчивые и потенциальные банкроты. Эта модель получила название Z-score. Известны двух-, пяти-, четырех- и семи- факторные Z-модели Альтмана, а также пятифакторная модифицированная модель. В США пятифакторная модель прогнозирования банкротства Альтмана является одной из основных для диагностики финансовой устойчивости предприятия.

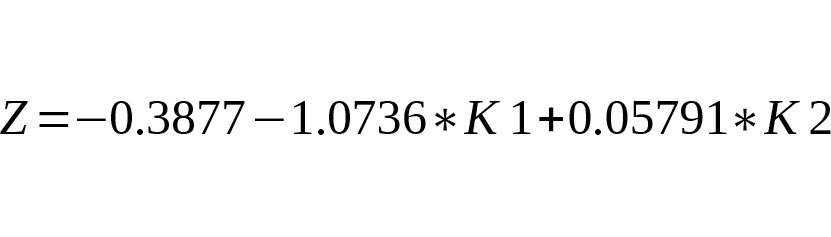

Одной из самых простых и понятных моделей прогнозирования банкротства предприятия, разработанной для стран с развитой рыночной экономикой и применяемая на практике в США, является двухфакторная модель Альтмана, которая рассчитывается по формуле:

где: Z — интегральный показатель банкротства,

К1 — показатель текущей ликвидности = текущие активы / текущие обязательства,

К2 — финансовая устойчивость предприятия = заемные средства / общая величина пассивов.

Если Z=0 — вероятность банкротства равна 50% при Z <-0.3 то вероятность банкротства мала, если -0.3 <Z <0.3 — зона неопределенности и если Z> 0.3 — вероятность банкротства велика.

В России эту модель подробно исследовала М. А. Федотова, которая советует добавить к этой модели показатель рентабельности активов. Достоинство этой модели — простота и малый объем необходимой информации. Недостаток — невысокая точность прогнозирования банкротства из-за малого количества финансовых коэффициентов. Предлагаемая скорректированная модель для предприятий России, имеет следующий вид:

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.